|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

DeFi 수익률이 급증하여 기존 투자 수익을 초과하고 새로운 관심을 불러일으켰습니다. MakerDAO의 DAI Savings Rate는 15%의 수익률을 제공하는 반면 Ethena Labs와 같은 벤처는 DeFi의 고위험 도메인에서 최대 27%의 수익률을 제공합니다. 이러한 수익률은 암호화폐 시장이 회복되면서 주목을 받고 있으며, 2020년 'DeFi Summer'의 설렘을 연상케 합니다. 전문가들은 실물 자산의 토큰화에 대한 제도적 수요 증가와 연준의 금리 정책 변화로 인해 전통적인 투자의 매력이 떨어진다고 생각합니다. 그러나 DeFi의 높은 수익률의 지속 가능성은 미성숙한 시장 상황과 지속 불가능할 정도로 높은 대출 가치 비율에 대한 우려와 함께 여전히 논쟁의 주제로 남아 있습니다.

DeFi Yields Surge Past Traditional Investments, Igniting Hopes of a Renaissance

DeFi는 과거의 전통적인 투자를 급증시켜 르네상스의 희망을 불러일으킵니다.

In a striking reversal from the doldrums of 2023, decentralized finance (DeFi) yields have soared, eclipsing returns offered by conventional investments such as U.S. Treasuries. This resurgence has rekindled optimism for a resurgence of DeFi activity, potentially heralding a new "DeFi Summer" akin to the halcyon days of 2020.

2023년의 침체기에서 눈에 띄게 반전되면서 탈중앙화 금융(DeFi) 수익률이 급등하여 미국 국채와 같은 기존 투자가 제공하는 수익률을 넘어섰습니다. 이러한 부활은 DeFi 활동의 부활에 대한 낙관론을 다시 불러일으켰으며 잠재적으로 2020년의 평온한 시절과 유사한 새로운 "DeFi 여름"을 예고했습니다.

Yields Skyrocket, Outpacing Treasuries

수익률 급등, 국채 추월

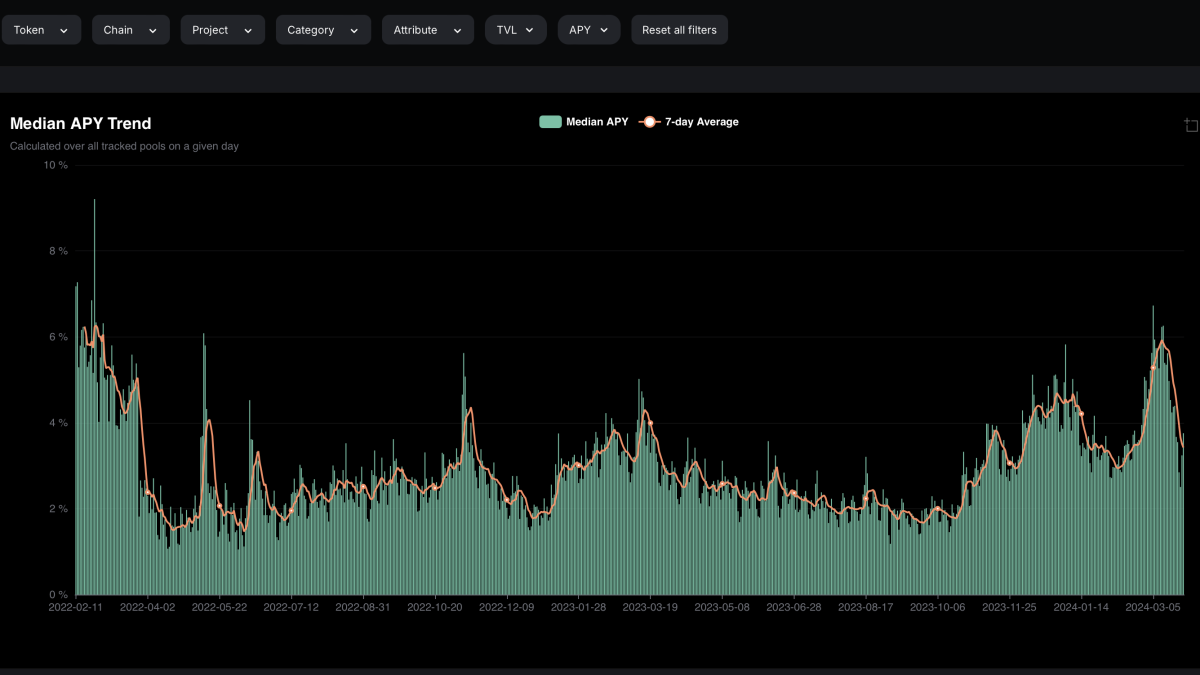

MakerDAO's DAI Savings Rate now provides users with a 15% yield, while riskier DeFi corners offer even more tantalizing returns, with Ethena Labs enticing depositors with a 27% return. By contrast, the median DeFi yield languished below 3% for most of 2023, dipping below 2% on several occasions.

MakerDAO의 DAI 저축률은 이제 사용자에게 15%의 수익률을 제공하는 반면, 더 위험한 DeFi 코너는 훨씬 더 감질나는 수익을 제공하며 Ethena Labs는 27%의 수익으로 예금자를 유혹합니다. 대조적으로, 중앙 DeFi 수익률은 2023년 대부분 동안 3% 미만으로 떨어졌으며 여러 차례 2% 미만으로 떨어졌습니다.

According to data from DefiLlama, the current DeFi yield average has jumped to nearly 6%, a significant increase from its recent lows. This surge has surpassed the Secured Overnight Financing Rate (SOFR), the benchmark interest rate used by banks to price U.S. dollar-denominated derivatives and loans, which currently hovers around 5.3%.

DefiLlama의 데이터에 따르면 현재 DeFi 수익률 평균은 최근 최저치에 비해 크게 증가한 거의 6%로 뛰어올랐습니다. 이러한 급등은 은행이 미국 달러 표시 파생상품 및 대출 가격을 책정하기 위해 사용하는 기준 금리인 SOFR(담보부 익일 대출 금리)을 넘어섰으며 현재 이 금리는 약 5.3%를 맴돌고 있습니다.

Institutional Tailwinds Fuel Crypto Bull Market

기관의 순풍이 암호화폐 강세장을 촉진합니다

The renewed crypto bull market, which ignited with the arrival of spot bitcoin exchange-traded funds from BlackRock and Fidelity in January, has been bolstered by strong institutional support. Traditional financial firms have also shown keen interest in tokenizing real-world assets, representing ownership of conventional assets via blockchain-traded tokens.

지난 1월 BlackRock과 Fidelity의 현물 비트코인 상장지수펀드 출시로 촉발된 새로운 암호화폐 강세장은 강력한 제도적 지원에 의해 강화되었습니다. 전통적인 금융 회사들도 블록체인 거래 토큰을 통해 기존 자산의 소유권을 나타내는 실제 자산을 토큰화하는 데 큰 관심을 보였습니다.

DeFi Regains Allure

DeFi가 매력을 되찾다

Over the past year, fixed-income products have offered competitive yields, prompting firms like JPMorgan, BlackRock, and Ondo Finance to focus their crypto efforts on tokenizing higher-yielding assets such as U.S. Treasuries and money-market funds.

지난 1년 동안 채권 상품은 경쟁력 있는 수익률을 제공하여 JPMorgan, BlackRock 및 Ondo Finance와 같은 회사가 미국 국채 및 머니마켓 펀드와 같은 고수익 자산을 토큰화하는 데 암호화폐 노력을 집중하게 되었습니다.

However, in October, crypto and DeFi sentiment began to shift, as DeFi rates surpassed SOFR. Crypto-native DeFi products, rather than tokenized conventional financial products, regained their appeal.

그러나 10월에 DeFi 요율이 SOFR을 넘어서면서 암호화폐 및 DeFi 정서가 바뀌기 시작했습니다. 토큰화된 기존 금융상품이 아닌 암호화폐 기반 DeFi 상품이 다시 매력을 되찾았습니다.

Market Volatility Impacts Rates

시장 변동성이 영향을 미치는 비율

The approval of spot bitcoin ETFs has accelerated this trend, mirroring the rise in interest rates that followed the Covid-19 crisis in early 2020. According to Lucas Vogelsang, CEO of Centrifuge, the market has undergone two complete reversals since then.

현물 비트코인 ETF의 승인은 이러한 추세를 가속화했으며, 이는 2020년 초 코로나19 위기에 따른 금리 상승을 반영합니다. Centrifuge의 CEO인 Lucas Vogelsang에 따르면 시장은 그 이후로 두 번의 완전한 반전을 겪었습니다.

"The bull market saw prices slowly start going up, and now, two months later, it's completely opposite again, in terms of looking at rates in DeFi and TradFi," Vogelsang said.

Vogelsang은 "강세장에서는 가격이 서서히 오르기 시작했지만 두 달이 지난 지금 DeFi와 TradFi의 가격을 살펴보면 다시 완전히 반대가 되었습니다."라고 말했습니다.

Immaturity Reflects Funding Dynamics

미성숙은 자금 조달 역학을 반영합니다.

The crypto industry's relatively small size limits the availability of capital for lending, resulting in high borrowing rates for those seeking leverage. Institutions, while interested in crypto, have not fully filled market demand.

암호화폐 산업의 상대적으로 작은 규모로 인해 대출을 위한 자본 가용성이 제한되어 레버리지를 원하는 사람들에게 높은 대출 금리가 적용됩니다. 기관들은 암호화폐에 관심을 갖고 있지만 시장 수요를 완전히 충족시키지 못했습니다.

"A money market off-chain wouldn't yield 12% just because there's a lack of supply; someone would fill it. On-chain, that's not the case," Vogelsang said. "It's a sign of immaturity in that way."

Vogelsang은 "오프체인 머니마켓은 공급 부족으로 인해 12%의 수익률을 내지 못합니다. 누군가가 채워줄 것입니다. 온체인에서는 그렇지 않습니다"라고 Vogelsang은 말했습니다. "그런 면에서 그것은 미성숙의 신호입니다."

High Yields May Not Be Sustainable

높은 수확량은 지속 가능하지 않을 수 있습니다

While some DeFi lending rates appear unsustainably high, evoking memories of failed crypto projects, the loan-to-value (LTV) ratio remains relatively low on platforms like Morpho Labs.

일부 DeFi 대출 금리는 지속 불가능할 정도로 높아 실패한 암호화폐 프로젝트에 대한 추억을 불러일으키지만, Morpho Labs와 같은 플랫폼에서는 LTV(가치 대비 대출) 비율이 상대적으로 낮습니다.

Rob Hadick, general partner at Dragonfly, believes that deposits, not lending, are driving the current yield surge. "I think that's because people want yield," Hadick said. "But there's not as much rehypothecation happening right now as there was a few years ago."

Dragonfly의 총괄 파트너인 Rob Hadick은 대출이 아닌 예금이 현재 수익률 급등을 주도하고 있다고 믿습니다. Hadick은 “사람들이 수익률을 원하기 때문이라고 생각합니다.”라고 말했습니다. "그러나 지금은 몇 년 전처럼 재가설이 많이 일어나지 않고 있습니다."

Hadick, whose firm invests in Ethena Labs, emphasizes that the high yields on that platform stem from a basis trade, rather than excessive leverage. "As the markets change, the rate might come down. But it's not like leverage in the traditional sense," Hadick said. "People are just going to unwind the trade when it's no longer economic, as opposed to 'I'm going to blow up and my collateral is gonna get liquidated.' That's not a thing that happens in this type of trading."

Ethena Labs에 투자한 회사의 Hadick은 해당 플랫폼의 높은 수익률이 과도한 레버리지보다는 베이시스 거래에서 비롯된다는 점을 강조합니다. Hadick은 "시장이 변화함에 따라 금리가 내려갈 수 있습니다. 그러나 이는 전통적인 의미의 레버리지와는 다릅니다"라고 말했습니다. "사람들은 '나는 폭발하고 내 담보물은 청산될 것이다'와는 반대로 더 이상 경제적이지 않을 때 거래를 청산할 것입니다. 이런 유형의 거래에서는 그런 일이 일어나지 않습니다."

Conclusion

결론

The resurgence of DeFi yields has ignited hopes for a revival of the burgeoning ecosystem. While the sustainability of these yields remains uncertain, the renewed enthusiasm for crypto and DeFi underscores the potential for the industry to continue its transformative journey.

DeFi 수익률의 부활은 급성장하는 생태계의 부활에 대한 희망을 불러일으켰습니다. 이러한 수익률의 지속 가능성은 여전히 불확실하지만, 암호화폐와 DeFi에 대한 새로운 열정은 업계가 혁신적인 여정을 계속할 수 있는 잠재력을 강조합니다.

부인 성명:info@kdj.com

제공된 정보는 거래 조언이 아닙니다. kdj.com은 이 기사에 제공된 정보를 기반으로 이루어진 투자에 대해 어떠한 책임도 지지 않습니다. 암호화폐는 변동성이 매우 높으므로 철저한 조사 후 신중하게 투자하는 것이 좋습니다!

본 웹사이트에 사용된 내용이 귀하의 저작권을 침해한다고 판단되는 경우, 즉시 당사(info@kdj.com)로 연락주시면 즉시 삭제하도록 하겠습니다.