|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

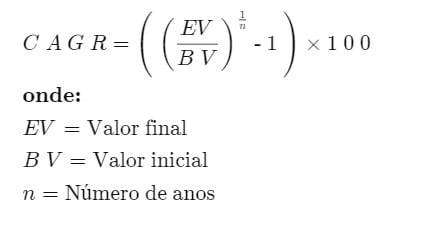

年間複利成長率 (CAGR) CAGR は、年間複利の効果を考慮して、投資が特定の期間にわたって初期値から最終値まで成長するために必要な一定の収益率を表す指標です。これは、長期にわたる投資の成長率の簡略化された尺度を提供し、年間収益の変動に関係なく、異なる投資間の比較を容易にします。

« Back to Dictionary IndexWhat is Compound Annual Growth Rate (CAGR)?

The Compound Annual Growth Rate represents o income necessary for an investment to evolve from its initial value to its final value, considering that the gains were reapplied at the end of each year of the investment period.

« 辞書索引に戻る年間複利成長率 (CAGR) とは何ですか? 年間複利成長率は、利益が各年の終わりに再適用されたことを考慮して、投資が初期値から最終値に変化するのに必要な収入を表します。投資期間。

How to Calculate Compound Annual Growth Rate (CAGR)

To determine the CAGR of an investment, follow the steps below:

年間複利成長率 (CAGR) を計算する方法投資の CAGR を決定するには、次の手順に従います。

- Calculate the ratio between the final value of the investment and its initial value.

- Raise this ratio to the power of one over the number of years in the period.

- Deduce one from the result found.

- Transform the final result into a percentage by multiplying it by 100.

Meaning of CAGR

Although CAGR does not reflect the true rate of return, it does offer a representative measure. It works as an index that indicates the speed at which an investment would have expanded if it had maintained a constant rate of annual growth, with income reinvested at the end of each year.

投資の最終価値と初期価値の比率を計算します。この比率を期間の年数で 1 乗します。見つかった結果から 1 を差し引きます。最終結果に次の値を掛けてパーセンテージに変換します。 100.CAGR の意味 CAGR は真の収益率を反映していませんが、代表的な尺度を提供します。これは、毎年一定の成長率を維持し、各年末に収益が再投資された場合に投資が拡大したであろう速度を示す指標として機能します。

Due to actual annual performance variations, achieving this uniform growth is atypical. However, CAGR serves to level returns, making it easier to understand in contrast to other methods.

実際のパフォーマンスは毎年変動するため、このような均一な成長を達成することは一般的ではありません。ただし、CAGR は収益を平準化する役割を果たし、他の方法と比較して理解しやすくなります。

Practical example of using CAGR

Consider an initial investment of $10.000 in a portfolio that yielded the following returns:

CAGR を使用する実際の例次のような収益が得られるポートフォリオへの 10,000 ドルの初期投資を考えてみましょう。

- From January 1, 2018 to January 1, 2019, the portfolio value increased to $13.000, representing 30% growth in the first year.

- As of January 1, 2020, the portfolio was worth $14.000, which is a 7,69% increase from January 2019 to January 2020.

- As of January 1, 2021, the final value was $19.000, marking 35,71% growth from January 2020 to January 2021.

The portfolio's annual returns varied significantly, depending on the percentages indicated. However, by applying CAGR, a unified view of investment performance is obtained, disregarding annual fluctuations. In this case, the CAGR for the three-year period was 23,86%, providing a simplified comparison basis for the investor to evaluate different resource allocation options or project future values.

2018 年 1 月 1 日から 2019 年 1 月 1 日まで、ポートフォリオの価値は 13,000 ドルに増加し、初年度の 30% の成長を表しました。2020 年 1 月 1 日時点で、ポートフォリオの価値は 14,000 ドルで、1 月から 7,69% 増加しました。 2019年から2020年1月まで。2021年1月1日の時点で、最終価値は19.000ドルで、2020年1月から2021年1月までに35,71%の成長を記録しました。ポートフォリオの年間収益は、示されたパーセンテージに応じて大きく異なります。しかし、CAGRを適用することで、年ごとの変動を無視した投資パフォーマンスの統一的な見解が得られます。この場合、3 年間の CAGR は 23,86% であり、投資家がさまざまなリソース配分オプションを評価したり、将来の価値を予測したりするための簡素化された比較基準を提供します。

For example, when comparing two distinct investments, where one may appreciate while the other depreciates in a given year, as would be the case when comparing high-yield bonds with stocks or real estate investments with emerging markets, the CAGR helps to level out annual returns, simplifying the comparison between alternatives.

たとえば、高利回り債券と株式、または不動産投資と新興国市場を比較する場合のように、特定の年に一方が上昇し、他方が下落する 2 つの異なる投資を比較する場合、CAGR は年間投資額を平準化するのに役立ちます。が返され、代替案間の比較が簡素化されます。

Another example would be an investor who purchased 55 shares of Amazon.com in December 2017 for $1.180 each, for a total investment of $64.900. Three years later, in December 2020, the shares appreciated to $3.200 each, bringing the value of the investment to $176.000.

別の例としては、2017 年 12 月に Amazon.com の 55 株を 1 株あたり 1.180 ドルで購入し、合計投資額が 64.900 ドルになった投資家が挙げられます。 3年後の2020年12月、株式は1株あたり3.200ドルまで値上がりし、投資価値は176.000ドルになりました。

What is CAGR?

To understand CAGR, let’s consider a practical example with the following data:

CAGR とは何ですか?CAGR を理解するために、次のデータを使用した実際の例を考えてみましょう。

- Final investment value: $176.000

- Initial investment value: $64.900

- Duration of investment: 3 years

Applying this information to the CAGR formula, we have:

最終投資額: $176.000初期投資額: $64.900投資期間: 3 年この情報を CAGR 式に適用すると、次のようになります。

[($176.000 / $64.900) ^ (1/3)] – 1 = 39,5%.Additional CAGR Applications

CAGR is useful in determining the average annual growth of an investment. This proves especially valuable in volatile market scenarios, where the return on an investment can vary significantly from year to year.

[($176.000 / $64.900) ^ (1/3)] – 1 = 39,5%。追加の CAGR アプリケーションCAGR は、投資の平均年間成長率を決定するのに役立ちます。これは、投資収益率が年ごとに大きく異なる可能性がある、不安定な市場シナリオで特に価値があることがわかります。

For example, it may happen that an investment appreciates by 8% in one year, depreciates by 2% in the following year, and appreciates again by 5% in the following year. CAGR helps normalize returns, providing a more stable and understandable view of the growth trajectory, even when these rates are volatile and inconsistent.

たとえば、投資が 1 年で 8% 値上がりし、翌年には 2% 値下がりし、翌年には再び 5% 値上がりすることが発生する可能性があります。 CAGR は収益の正規化に役立ち、成長率が不安定で一貫性がない場合でも、より安定したわかりやすい成長軌道のビューを提供します。

Investment Comparison

CAGR provides a means of comparing the performance of different types of investments. Imagine an investor who, in 2015, invested $10.000 in a savings account with fixed annual interest of 1%, and an equal amount in a stock mutual fund, whose return tends to be more irregular over time.

投資比較CAGR は、さまざまな種類の投資のパフォーマンスを比較する手段を提供します。 2015 年に、年利 1% の固定普通預金口座に 10,000 ドルを投資し、同額を株式投資信託に投資した投資家を想像してください。その収益は時間の経過とともにより不規則になる傾向があります。

At the end of five years, suppose the savings account has reached a balance of $10.510,10 and the stock fund, despite uneven growth, has reached $15.348,52. At first glance, the equity fund appears to be the most profitable investment, with a significantly higher return compared to the savings account.

5 年間の終わりに、普通預金口座の残高が 10.510,10 ドルに達し、株式ファンドの残高が不均一な成長にも関わらず 15.348,52 ドルに達したとします。一見すると、株式ファンドは最も収益性の高い投資であるように見え、普通預金口座と比較してリターンが大幅に高くなります。

However, CAGR, by offering an average of returns, does not reveal the volatility or risk associated with the equity fund. Despite this limitation, CAGR can be incorporated into the MAR index, which adjusts results to risk, thus providing a more balanced analysis.

ただし、CAGR は平均リターンを提供するものであり、株式ファンドに関連するボラティリティやリスクを明らかにするものではありません。この制限にもかかわらず、CAGR を MAR 指数に組み込むことができ、結果をリスクに合わせて調整するため、よりバランスの取れた分析が提供されます。

Performance Monitoring

CAGR is also applicable in monitoring the performance of different business aspects, whether of a single company or comparing several. For example, if the CAGR for big-box market share is 1,82% over five years, while the CAGR for customer satisfaction is -0,58% over the same period, this comparison reveals valuable insights into the strengths and weaknesses of the company.

パフォーマンス監視CAGR は、単一の企業または複数の企業の比較など、さまざまなビジネス側面のパフォーマンスの監視にも適用できます。たとえば、大型製品の市場シェアの CAGR が 5 年間で 1,82% であるのに対し、顧客満足度の CAGR が同期間で -0,58% である場合、この比較により、製品の強みと弱みについての貴重な洞察が明らかになります。会社。

Assessment of Strengths and Weaknesses

Analyzing the CAGRs of competing companies' business operations offers an effective means of identifying relative advantages and disadvantages. A clear example of this can be seen when comparing Big-Sale's customer satisfaction CAGR with that of SuperFast Cable, which recorded a customer satisfaction CAGR of -6,31% in the same time frame. Such a comparison allows a detailed assessment of the strengths and weaknesses between competitors.

強みと弱みの評価競合企業の事業運営の CAGR を分析することは、相対的な利点と欠点を特定する効果的な手段となります。この明確な例は、Big-Sale の顧客満足度 CAGR を、同じ期間に -6,31% の顧客満足度 CAGR を記録した SuperFast Cable の CAGR と比較するとわかります。このような比較により、競合他社間の長所と短所を詳細に評価することができます。

Use of CAGR by Investors

Mastering the CAGR formula opens the door to several other applications used by investors to analyze past returns and project future profits. Algebraic manipulation of the CAGR formula can make it easier to calculate the present or future value of money, or determine a minimum required rate of return.

投資家による CAGR の使用 CAGR 計算式をマスターすると、投資家が過去の利益を分析し、将来の利益を予測するために使用する他のいくつかのアプリケーションへの扉が開きます。 CAGR 式を代数的に操作すると、現在または将来のお金の価値を計算したり、最低限必要な収益率を決定したりすることが容易になります。

Consider, for example, an investor who needs to accumulate US$50.000 for a child's college education in 18 years, currently having US$15.000 to invest. To calculate the average rate of return necessary to achieve this objective, one can resort to calculating the CAGR, adapting the formula to find the required rate.

たとえば、子供の大学教育のために 18 年間で 50,000 米ドルを貯める必要がある投資家が、現在 15,000 米ドルの投資資金を持っていると考えてみましょう。この目標を達成するために必要な平均収益率を計算するには、CAGR を計算し、式を適応させて必要な収益率を求めることができます。

This adaptation is nothing more than a rearranged version of the present value and future value equations. If an investor aims to achieve an amount of $50.000, assuming an expected annual return of 8% on the investment, he can use this version of the CAGR formula to calculate the initial amount needed to reach his goal.

この適応は、現在価値と将来価値の方程式を再構成したものにすぎません。投資家が 50,000 ドルの金額の達成を目指している場合、投資の年間期待収益率を 8% と仮定すると、このバージョンの CAGR 式を使用して、目標を達成するために必要な初期金額を計算できます。

Adjustments to the CAGR Formula

Investments are rarely made precisely at the beginning and sold precisely at the end of a calendar year. Suppose an investor wants to calculate the CAGR of an investment of US$10.000 made on June 1, 2013 and settled for US$16.897,14 on September 9, 2018.

CAGR 計算式の調整 投資が暦年の初めに正確に行われ、暦年の終わりに正確に売却されることはほとんどありません。投資家が、2013 年 6 月 1 日に行われた 10,000 米ドルの投資と 2018 年 9 月 9 日に 16,897,14 米ドルで決済された場合の CAGR を計算したいとします。

To calculate the CAGR, it is initially necessary to determine the exact fraction of the investment period. The investment lasted 213 days in 2013, followed by full years until 2017, and a further 251 days in 2018, totaling an investment period of approximately 5,271 years, calculated as follows:

CAGR を計算するには、まず投資期間の正確な部分を決定する必要があります。投資は 2013 年に 213 日間続き、その後 2017 年まで丸 1 年間、そして 2018 年にはさらに 251 日間続き、合計投資期間は約 5,271 年となりました。次のように計算されます。

- 2013: 213 days

- 2014 to 2017: 365 days each year

- 2018: 251 days

The total number of days on which the investment was maintained totals 1.924. Dividing this total by 365, we obtain 5,271 years, the total duration of the investment.

2013年: 213日2014年から2017年: 各年365日2018年: 251日投資が維持された合計日数は合計1.924日です。この合計を 365 で割ると、投資期間の合計は 5,271 年になります。

This exact period, expressed in years, is then applied to the denominator of the exponent in the CAGR formula to obtain the adjusted calculation.

次に、年で表されるこの正確な期間が CAGR 式の指数の分母に適用されて、調整された計算が得られます。

Moderation in Growth Rate with CAGR

The main restriction of CAGR lies in the fact that it calculates a moderate rate of growth over a specific period, disregarding volatility and assuming constant growth during that time. This contrasts with the reality of investments, whose returns tend to vary significantly, except for fixed income investments such as held-to-maturity bonds or bank deposits.

CAGR による緩やかな成長率 CAGR の主な制限は、ボラティリティを無視し、その期間中の一定の成長を仮定して、特定の期間にわたる適度な成長率を計算するという事実にあります。これは、満期保有債券や銀行預金などの債券投資を除いて、収益が大きく変動する傾向がある投資の現実とは対照的です。

Additionally, the CAGR does not take into account any contributions or withdrawals of resources by the investor in their portfolio during the period analyzed. For example, if an investor were to make additional contributions to the portfolio over five years, the resulting CAGR could be overestimated. The formula calculates the rate of return based on the initial and final values during the five-year period, unduly considering contributions as part of annual growth, which distorts reality.

さらに、CAGR では、分析期間中の投資家によるポートフォリオへのリソースの拠出または引き出しは考慮されていません。たとえば、投資家が 5 年間にわたってポートフォリオに追加の拠出を行った場合、その結果として生じる CAGR は過大評価される可能性があります。この計算式は、5 年間の初期値と最終値に基づいて収益率を計算しており、貢献を年間成長の一部として不当に考慮しており、現実を歪めています。

Other Limitations of CAGR

In addition to its growth smoothing characteristic, CAGR has other limitations. One of them is the impossibility of guaranteeing the continuity of past performance in the future. The reliability of the CAGR decreases the shorter the period considered for the analysis, reducing the chances that the projected CAGR corresponds to that actually realized, based on historical data.

CAGR のその他の制限 成長平滑化特性に加えて、CAGR には他の制限もあります。その1つは、過去のパフォーマンスの将来における継続性を保証することが不可能であることです。 CAGR の信頼性は、分析対象の期間が短くなるほど低下し、予測される CAGR が履歴データに基づいて実際に実現される CAGR と一致する可能性が低くなります。

Another limitation concerns its representativeness. Considering an investment fund that was worth $100.000 in 2016, fell to $71.000 in 2017, declined further to $44.000 in 2018, rose to $81.000 in 2019, and reached $126.000 in 2020. If, in 2021, it were disclosed that the fund's CAGR over the past three years was a significant 42,01%, the information would be technically correct. However, it would be omitting crucial aspects of the fund's trajectory, such as the modest 4,73% rate over five years.

もう 1 つの制限は、その代表性に関するものです。 2016 年に 100,000 ドルの価値があった投資ファンドが、2017 年に 71,000 ドルに下落し、2018 年にさらに下落して 44,000 ドルに達し、2019 年に 81,000 ドルに上昇し、2020 年に 126,000 ドルに達したとします。2021 年に、ファンドの CAGR が過去 3 年間で 42.01% という大幅な増加があった場合、この情報は技術的に正しいと考えられます。しかし、5年間で4.73%という控えめな金利など、基金の軌道の重要な側面が省略されることになる。

CAGR vs. IRR

While CAGR offers a measure of an investment's return over a given period, Internal Rate of Return (IRR) provides a more comprehensive view of investment performance and is more versatile than CAGR.

CAGR と IRR CAGR は一定期間における投資収益の尺度を提供しますが、内部収益率 (IRR) は投資パフォーマンスのより包括的なビューを提供し、CAGR よりも汎用性が高くなります。

The main distinction between the two lies in the simplicity of CAGR, which allows for manual calculation. On the other hand, for more complex investments or projects, with multiple inflow and outflow transactions, the IRR is more appropriate. Determining the IRR generally requires the use of a financial calculator, spreadsheets such as Excel, or specialized portfolio management systems.

2 つの主な違いは、手動計算が可能な CAGR の単純さにあります。一方、複数の流入および流出トランザクションがある、より複雑な投資またはプロジェクトの場合は、IRR の方が適切です。 IRR を決定するには、通常、金融計算機、Excel などのスプレッドシート、または特殊なポートフォリオ管理システムを使用する必要があります。

Individuals interested in deepening their knowledge of CAGR and other financial topics can benefit from exploring some of the best investment courses available on the market today.

CAGR やその他の金融トピックについての知識を深めることに興味がある人は、現在市場で利用できる最高の投資コースのいくつかを探索することで恩恵を受けることができます。

Conclusion

The Compound Annual Growth Rate (CAGR) emerges as a fundamental analytical tool for investors and financial analysts, providing a clear, composite view of an investment's growth over time. When considering the effect of compounding, CAGR provides a smoothed and consistent measure that can be compared across different investment options, regardless of annual fluctuations.

結論年平均成長率 (CAGR) は、投資家や金融アナリストにとって基本的な分析ツールとして登場し、長期にわたる投資の成長について明確で複合的なビューを提供します。複利の効果を考慮する場合、CAGR は、年次変動に関係なく、さまざまな投資オプション間で比較できる平滑化された一貫した尺度を提供します。

While CAGR offers numerous advantages, such as the ability to level out the volatility of returns and provide a long-term perspective on growth, it is not without limitations. Its smoothing approach can hide periods of underperformance and does not account for capital movements during the analysis period, such as contributions or withdrawals. Furthermore, CAGR's effectiveness as an indicator of future financial performance is limited, as it cannot predict changes in market conditions or a company's management.

CAGR には、収益の変動性を平準化し、長期的な成長の見通しを提供できるなど、多くの利点がありますが、制限がないわけではありません。その平滑化アプローチにより、パフォーマンスが低下した期間が隠蔽される可能性があり、分析期間中の出資や引き出しなどの資本の動きは考慮されません。さらに、CAGR は市況や企業経営の変化を予測できないため、将来の財務実績の指標としての有効性は限定的です。

The distinction between CAGR and other metrics, such as Internal Rate of Return (IRR) and simple growth rates, highlights the importance of selecting the most appropriate analysis tool for each specific situation. By adjusting CAGR for risk factors, investors can obtain a more accurate assessment of the risk-adjusted performance of their investments.

CAGR と、内部収益率 (IRR) や単純な成長率などの他の指標との違いは、特定の状況ごとに最適な分析ツールを選択することの重要性を強調しています。リスク要因に応じて CAGR を調整することで、投資家はリスク調整後の投資パフォーマンスをより正確に評価できます。

FAQ

What is an example of a Compound Annual Growth Rate (CAGR)?

CAGR is a key indicator used by investors to analyze the evolution of the value of an investment over time. The inclusion of the word “compound” reflects CAGR's ability to incorporate the effect of capitalization, that is, the reinvestment of earnings over a period. Imagine, for example, that a company saw an increase in revenue from $3 million to $30 million in ten years. In this case, the CAGR would be around 25,89%.

FAQ年間複利成長率 (CAGR) の例は何ですか? CAGR は、投資家が時間の経過に伴う投資価値の変化を分析するために使用する重要な指標です。 「複合」という言葉が含まれているのは、資本化の効果、つまり一定期間にわたる収益の再投資を組み込む CAGR の能力を反映しています。たとえば、ある企業の収益が 10 年間で 300 万ドルから 3,000 万ドルに増加したと想像してください。この場合、CAGR は約 25,89% になります。

What constitutes a good CAGR?

A “good” CAGR varies depending on the specific context, including factors such as opportunity cost and risk associated with the investment. For example, an annual growth rate of 25% could be considered modest in an industry where the average is 30%, but impressive in a market where the average is 10% to 15%. Generally speaking, a higher CAGR is preferable.

良好な CAGR とは何ですか?「良好な」CAGR は、投資に関連する機会費用やリスクなどの要因を含む、特定の状況によって異なります。たとえば、年間成長率 25% は、平均が 30% の業界では控えめであると考えられますが、平均が 10% ~ 15% の市場では印象的です。一般的に言えば、CAGR が高いほど好ましいです。

Difference between CAGR and Growth Rate

The main distinction between CAGR and a simple growth rate lies in the fact that CAGR assumes a constant, annually compounded growth rate, whereas a standard growth rate assumes no such constancy. CAGR is often preferred by investors for its ability to even out fluctuations in growth rates from year to year, providing a more stable view of a company's growth over time, even if there are years of lower performance.

CAGR と成長率の違い CAGR と単純成長率の主な違いは、CAGR が一定の年複利成長率を前提としているのに対し、標準成長率はそのような不変性を前提としないという事実にあります。 CAGR は、年ごとの成長率の変動を平準化し、たとえ何年も業績が低迷した場合でも、企業の長期的な成長についてより安定した見方ができるため、投資家に好まれることがよくあります。

Can CAGR be negative?

Yes, it is possible for the CAGR to be negative, which indicates a reduction in the value of the investment over the analyzed period, rather than an increase.

CAGR はマイナスになる可能性がありますか?はい、CAGR がマイナスになる可能性はあります。これは、分析期間における投資価値の増加ではなく、減少を示します。

What does risk adjusted CAGR mean?

Investors looking to evaluate the performance of different investment options considering both returns and associated risks can turn to risk-adjusted CAGR. This calculation is performed by multiplying the CAGR by (1 – the standard deviation of the return on investment). If the standard deviation is zero, the risk-adjusted CAGR will be the same as the unadjusted CAGR. However, a higher standard deviation results in a lower risk-adjusted CAGR, reflecting the increased risk.

リスク調整後の CAGR とは何を意味しますか?リターンと関連リスクの両方を考慮してさまざまな投資オプションのパフォーマンスを評価したい投資家は、リスク調整後の CAGR に目を向けることができます。この計算は、CAGR に (1 – 投資収益率の標準偏差) を乗算して実行されます。標準偏差がゼロの場合、リスク調整後の CAGR は未調整の CAGR と同じになります。ただし、標準偏差が高くなると、リスクの増加を反映して、リスク調整後の CAGR が低くなります。

カテゴリ: ブロックチェーン辞書« 辞書索引に戻る

免責事項:info@kdj.com

提供される情報は取引に関するアドバイスではありません。 kdj.com は、この記事で提供される情報に基づいて行われた投資に対して一切の責任を負いません。暗号通貨は変動性が高いため、十分な調査を行った上で慎重に投資することを強くお勧めします。

このウェブサイトで使用されているコンテンツが著作権を侵害していると思われる場合は、直ちに当社 (info@kdj.com) までご連絡ください。速やかに削除させていただきます。

-

-

-

-

-

- トロン、ルヴィアイ、および制度的支援:バズは何ですか?

- 2025-09-28 06:00:00

- トロンの回復力、ルヴィAIの爆発的な可能性、および暗号における制度的支援の重要性の交差点を探る。

-

-

-

-