|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

暗号通貨市場の進化の中で、マイケル・セイラー氏やラリー・フィンク氏をはじめ、ビットコインに積極的に投資する億万長者が増えている。この需要の流入により、限られた供給が需要の増加に見合う「ビットコインの供給逼迫」が生じています。億万長者がポートフォリオのかなりの部分をビットコインに割り当てているため、大量の新規投資によってビットコインの価値が急上昇する可能性がある。しかし、ヘッジファンドマネージャーがビットコインを利用してマクロ的な賭けをする可能性があることから、インフレや経済の不確実性に対するヘッジとしてのビットコインの役割に対する懸念が生じており、現在の市場動向の中で注意が必要であることが浮き彫りとなっている。

Billionaires' Embrace of Bitcoin: A Paradigm Shift and Its Implications

億万長者によるビットコインの採用: パラダイムシフトとその影響

In the annals of the financial landscape, the past two years have witnessed a seismic shift in the attitude of billionaires towards Bitcoin (BTC). Once relegated to the fringes of mainstream investment, Bitcoin has now garnered significant attention from the world's ultra-wealthy, fueled by a confluence of factors including a sustained bull market and the emergence of spot Bitcoin exchange-traded funds (ETFs).

金融情勢の歴史を振り返ると、過去 2 年間でビットコイン (BTC) に対する億万長者の態度に大きな変化が見られました。かつて主流投資の片隅に追いやられていたビットコインは、持続的な強気市場やスポットビットコイン上場投資信託(ETF)の出現などの要因が重なり、現在では世界の超富裕層から大きな注目を集めている。

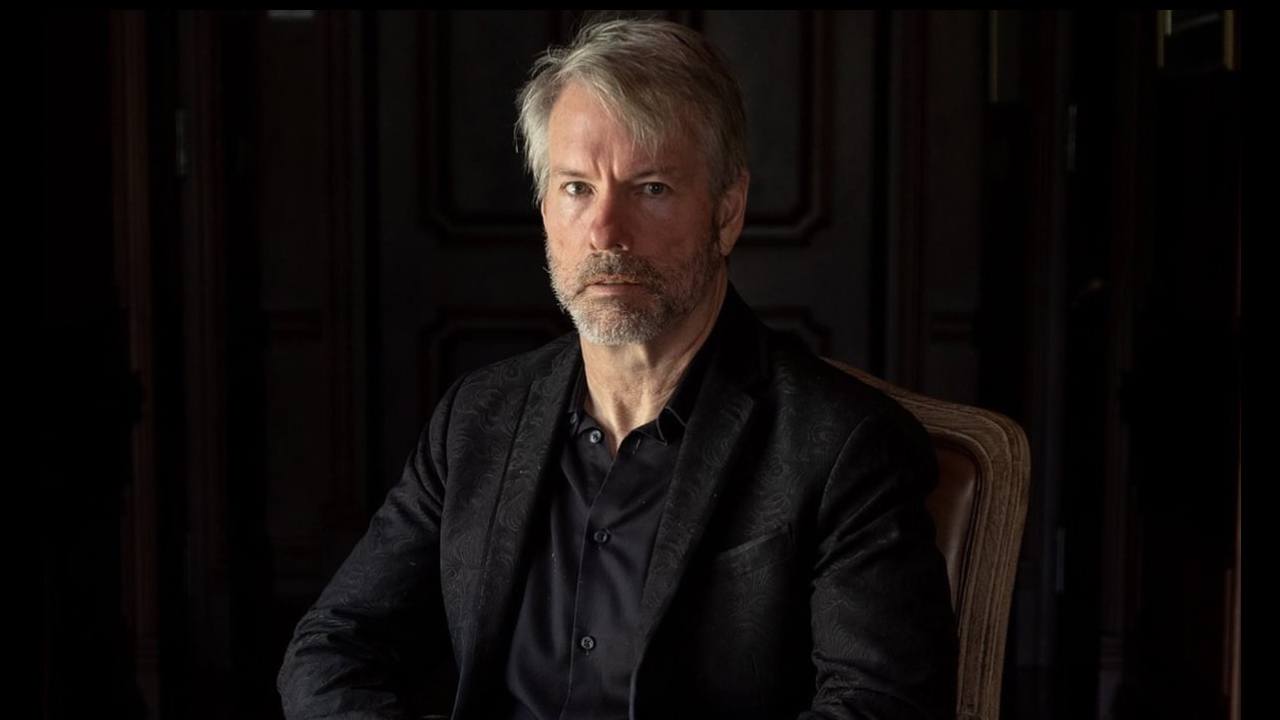

Michael Saylor: A Bitcoin Evangelist Among Billionaires

マイケル・セイラー: 億万長者の中のビットコイン伝道者

At the forefront of this surge of interest is Michael Saylor, the visionary executive chairman and co-founder of MicroStrategy. Saylor's unwavering belief in Bitcoin's potential led him to initiate aggressive purchases in mid-2020, a strategy he has since maintained with unwavering conviction. MicroStrategy's recent convertible note offering of $600 million, earmarked exclusively for Bitcoin acquisition, further underscores Saylor's commitment to the cryptocurrency. This latest move follows an earlier $800 million offering with a similar purpose, resulting in MicroStrategy's current holdings of 214,246 Bitcoins, representing over 1% of the total supply in circulation.

この関心の高まりの先頭に立っているのが、先見の明のある MicroStrategy の執行会長兼共同創設者である Michael Saylor です。セイラー氏はビットコインの可能性に対する揺るぎない信念により、2020年半ばに積極的な購入を開始し、それ以来、彼は揺るぎない信念を持ってこの戦略を維持している。 MicroStrategy の最近のビットコイン取得専用の 6 億ドルの転換社債発行は、セイラーの暗号通貨に対する取り組みをさらに強調しています。この最新の動きは、同様の目的で以前に行われた8億ドルのオファーに続くもので、その結果、MicroStrategyの現在の保有量は214,246ビットコインとなり、これは流通総供給量の1%以上に相当します。

BlackRock: A Titan Enters the Bitcoin Arena

ブラックロック:巨人がビットコインアリーナに登場

Another influential figure in the current Bitcoin rally is Larry Fink, the chief executive officer of BlackRock, the world's largest asset manager. Fink's increasingly bullish stance on Bitcoin has been evident in several recent initiatives. In August 2022, BlackRock partnered with Coinbase Global to establish a dedicated crypto trading platform. Notably, BlackRock became the first major investment firm to file an application for a spot Bitcoin ETF, which was subsequently approved. Within three months of its launch, BlackRock's ETF has amassed an impressive 200,000 Bitcoins.

現在のビットコイン上昇に影響力のあるもう一人の人物は、世界最大の資産運用会社ブラックロックの最高経営責任者ラリー・フィンク氏だ。フィンク氏のビットコインに対するますます強気な姿勢は、最近のいくつかの取り組みからも明らかだ。 2022年8月、ブラックロックはコインベース・グローバルと提携し、専用の暗号通貨取引プラットフォームを確立した。特に、ブラックロックはスポットビットコインETFを申請し、その後承認された最初の大手投資会社となった。ブラックロックの ETF は、開始から 3 か月以内に 200,000 ビットコインという驚異的な額を蓄積しました。

A Bitcoin Supply Squeeze: Limited Availability, Soaring Demand

ビットコインの供給逼迫: 入手可能性は限られ、需要は急増

The influx of Bitcoin purchases by the aforementioned spot ETFs has created a phenomenon known as a "Bitcoin supply squeeze." Essentially, the available supply of Bitcoin is insufficient to meet the surging demand. According to Saylor's assessment, demand now exceeds supply by a factor of ten. This imbalance is expected to continue driving the price of Bitcoin upwards, as long as the supply remains constrained.

前述のスポットETFによるビットコイン購入の流入は、「ビットコイン供給圧迫」として知られる現象を引き起こした。基本的に、利用可能なビットコインの供給量は急増する需要を満たすには不十分です。セイラー氏の評価によれば、現在、需要は供給を 10 倍も上回っています。この不均衡は、供給が制限されている限り、ビットコインの価格を上昇させ続けると予想されます。

Billionaires' Bitcoin Allocations: A Growing Trend

億万長者のビットコイン割り当て: 増加傾向

Beyond the high-profile individuals mentioned above, numerous other billionaires have expressed interest in Bitcoin and are actively seeking ways to increase their exposure. In recent months alone, Mexican billionaire Ricardo Salinas, the Emir of Qatar (possibly acting on behalf of his country's sovereign wealth fund), and tech magnate Jeff Bezos have been linked to Bitcoin purchases.

上記の著名人以外にも、多くの億万長者がビットコインに関心を示しており、ビットコインへの露出を増やす方法を積極的に模索しています。ここ数カ月だけでも、メキシコの億万長者リカルド・サリナス氏、カタール首長(おそらく同国の政府系ファンドの代理人)、ハイテク業界の大物ジェフ・ベゾス氏がビットコイン購入に関与しているとされている。

Bezos' potential involvement is particularly intriguing. In February 2023, he sold Amazon shares worth $8.5 billion, prompting speculation within the crypto community that he may be preparing for a substantial Bitcoin investment, especially given his reported meeting with Michael Saylor.

ベゾス氏の関与の可能性は特に興味深い。 2023年2月、同氏は85億ドル相当のアマゾン株を売却し、特にマイケル・セイラー氏との面会報道を踏まえると、仮想通貨コミュニティ内で多額のビットコイン投資の準備をしているのではないかという憶測を呼んだ。

Ark Invest's Optimal Allocation: A Target of 20%

Ark Investの最適配分:目標20%

The growing acceptance of Bitcoin among billionaires is further corroborated by research from Ark Invest. The firm's analysis suggests that the optimal allocation for Bitcoin has surged to nearly 20% in 2023. If the world's billionaires were to collectively allocate 20% of their investable assets to Bitcoin, it would unleash a flood of new capital into the cryptocurrency, potentially driving its price to unprecedented heights.

億万長者の間でビットコインの受け入れが広がっていることは、Ark Investの調査によってさらに裏付けられています。同社の分析は、ビットコインの最適配分が2023年には20%近くまで急増していることを示唆している。もし世界の億万長者が投資可能資産の20%をまとめてビットコインに配分したとしたら、新たな資金が大量に仮想通貨に流れ込み、仮想通貨の流通がさらに加速する可能性がある。その価格は前例のない高さです。

Hedge Fund Managers: Bitcoin as a Macroeconomic Hedge

ヘッジファンドマネージャー: マクロ経済ヘッジとしてのビットコイン

Hedge fund managers are also exploring ways to gain exposure to Bitcoin, but their motivations differ from those of retail investors. For them, Bitcoin is primarily viewed as a hedge against inflation and economic uncertainty. Billionaire Paul Tudor Jones, for example, has publicly stated that Bitcoin could mitigate geopolitical risks.

ヘッジファンドのマネージャーもビットコインへのエクスポージャーを獲得する方法を模索していますが、その動機は個人投資家のそれとは異なります。彼らにとって、ビットコインは主にインフレと経済の不確実性に対するヘッジとして見なされています。例えば、億万長者のポール・チューダー・ジョーンズ氏は、ビットコインが地政学的リスクを軽減できる可能性があると公に述べている。

Bitcoin's Potential Role in Global Economic Turmoil

世界経済混乱におけるビットコインの潜在的な役割

However, there is also a potential downside to the increasing involvement of hedge fund managers in Bitcoin. If they collectively decide to use Bitcoin as a vehicle for macro bets on the global economy, the consequences could be significant. For instance, a loss of faith in the U.S. economy due to unsustainable debt levels and rampant inflation could lead to a sell-off of dollar-denominated assets and a simultaneous surge in Bitcoin purchases.

しかし、ヘッジファンドマネージャーのビットコインへの関与の増加には潜在的なマイナス面もあります。彼らが世界経済に対するマクロ的な賭けの手段としてビットコインを使用することを共同で決定した場合、その結果は重大になる可能性があります。例えば、持続不可能な債務水準とインフレの蔓延により米国経済への信頼が失われると、ドル建て資産の売却と同時にビットコインの購入が急増する可能性がある。

In a scenario proposed by billionaire hedge fund manager Bill Ackman, the price of Bitcoin could "go to infinity" as the U.S. economy collapses. This would lead to a vicious cycle of rising Bitcoin prices, increased energy consumption for mining, higher energy prices, further inflation, and a growing number of investors betting against the U.S. dollar.

億万長者のヘッジファンドマネージャー、ビル・アックマン氏が提案したシナリオでは、米国経済の崩壊に伴いビットコインの価格が「無限大に達する」可能性がある。これは、ビットコイン価格の上昇、マイニングのためのエネルギー消費量の増加、エネルギー価格の上昇、さらなるインフレ、米ドルに賭ける投資家の増加という悪循環につながる可能性があります。

A Double-Edged Sword: Bitcoin's Potential Upside and Downside

両刃の剣: ビットコインの潜在的な上面と下面

While the prospect of Bitcoin soaring in value is alluring, it is important to recognize the potential risks associated with such a scenario. While Bitcoin may become more valuable, other assets could depreciate significantly or even become worthless.

ビットコインの価値が急騰する見通しは魅力的ですが、そのようなシナリオに伴う潜在的なリスクを認識することが重要です。ビットコインの価値が高まる一方で、他の資産は大幅に価値が下がったり、無価値になったりする可能性があります。

Alternatively, hedge fund managers could choose to bet against Bitcoin, potentially creating a massive speculative bubble that could burst, leading to a sharp decline in Bitcoin's price.

あるいは、ヘッジファンドマネージャーがビットコインに賭けることを選択する可能性もあり、その結果、大規模な投機バブルが発生し、それが崩壊してビットコイン価格の急落につながる可能性がある。

A Bullish Outlook: Bitcoin's Long-Term Potential

強気の見通し: ビットコインの長期的な可能性

Despite the potential risks, I remain bullish on Bitcoin's long-term prospects. The increasing adoption by billionaires, coupled with the limited supply, suggests that the cryptocurrency is poised for significant price appreciation. While the journey may not be without its challenges, the presence of such influential investors is a strong indicator of Bitcoin's growing legitimacy and its potential to revolutionize the financial landscape.

潜在的なリスクにもかかわらず、私はビットコインの長期的な見通しについては引き続き強気です。億万長者による採用の増加と、供給量の制限は、仮想通貨が大幅な価格上昇の準備ができていることを示唆しています。この旅には課題がないわけではないかもしれませんが、このような影響力のある投資家の存在は、ビットコインの正当性の増大と金融情勢に革命を起こす可能性を示す強力な指標です。

免責事項:info@kdj.com

提供される情報は取引に関するアドバイスではありません。 kdj.com は、この記事で提供される情報に基づいて行われた投資に対して一切の責任を負いません。暗号通貨は変動性が高いため、十分な調査を行った上で慎重に投資することを強くお勧めします。

このウェブサイトで使用されているコンテンツが著作権を侵害していると思われる場合は、直ちに当社 (info@kdj.com) までご連絡ください。速やかに削除させていただきます。