-

Bitcoin

Bitcoin $83,457.4369

-4.86% -

Ethereum

Ethereum $2,296.6868

-6.79% -

Tether USDt

Tether USDt $0.9986

-0.01% -

XRP

XRP $2.1894

-2.99% -

BNB

BNB $602.1332

-2.75% -

Solana

Solana $132.5518

-7.90% -

USDC

USDC $0.9997

-0.02% -

Dogecoin

Dogecoin $0.1992

-4.25% -

Cardano

Cardano $0.6417

-4.58% -

TRON

TRON $0.2244

-2.02% -

Chainlink

Chainlink $14.9401

-1.11% -

Litecoin

Litecoin $122.5129

7.53% -

Avalanche

Avalanche $21.3161

-2.14% -

Stellar

Stellar $0.2830

-1.83% -

Sui

Sui $2.7921

-2.66% -

Toncoin

Toncoin $3.4339

-3.02% -

UNUS SED LEO

UNUS SED LEO $9.0195

1.25% -

Shiba Inu

Shiba Inu $0.0...01402

0.39% -

Hedera

Hedera $0.1909

-0.63% -

Polkadot

Polkadot $4.7001

1.16% -

MANTRA

MANTRA $7.2023

-5.70% -

Hyperliquid

Hyperliquid $18.8370

-5.53% -

Ethena USDe

Ethena USDe $0.9988

-0.02% -

Bitcoin Cash

Bitcoin Cash $288.9151

-0.33% -

Dai

Dai $0.9997

-0.01% -

Bitget Token

Bitget Token $3.9639

-6.48% -

Uniswap

Uniswap $7.7650

-6.67% -

Monero

Monero $211.3680

-1.18% -

NEAR Protocol

NEAR Protocol $2.9465

-0.12% -

Aptos

Aptos $5.7465

0.56%

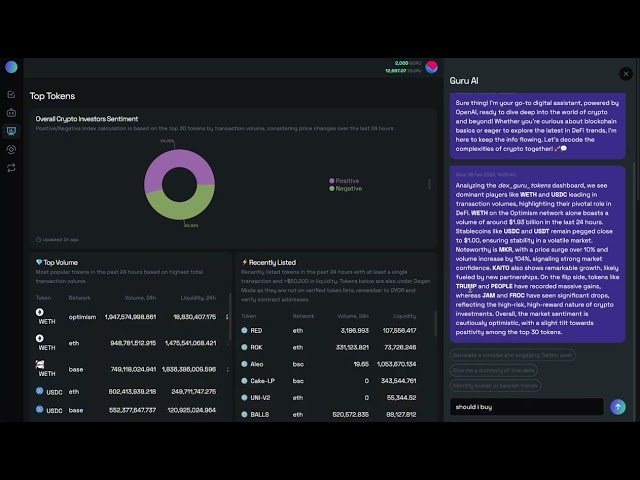

ビットコインETFの承認履歴は何ですか?

ビットコインETFアプリケーションの繰り返しのSEC拒否は、市場操作、投資家保護、およびビットコイン市場の不十分な監視に関する懸念に起因しています。ただし、Grayscaleの訴訟と進化する規制の明確性はこれを変える可能性があります。

2025/02/26 21:18

ビットコインETFの承認履歴は何ですか?

キーポイント:

- ビットコインETFアプリケーションの歴史は、主に市場操作、投資家の保護、および基礎となるビットコイン市場の規制上の監視に関する懸念のために、繰り返し拒否によって特徴付けられます。

- GrayscaleのSECとの継続的な法的戦いは、ビットコインETFの承認を得ることに伴う重要なハードルと複雑さを強調しています。

- さまざまな規制機関が、さまざまな程度の開放性でビットコインETFの承認に近づいており、異なる規制環境とリスク評価を反映しています。

- 暗号通貨市場の進化と規制の明確性の増加は、将来のビットコインETF承認の可能性に影響を与える重要な要因です。

ビットコインETF承認への長く曲がりくねった道:

ビットコイン交換貿易資金(ETF)の承認に向けた旅は、一連のアプリケーション、拒否、法的課題によって区切られた、長引かれ、しばしばイライラするものでした。この歴史を理解するには、一貫して承認を妨げている重要な懸念と進化する規制環境を調べる必要があります。

- 初期と初期拒否(2020年以前):ビットコインETFを発売する早期の試みは、規制機関、主に米国の証券取引委員会(SEC)からの重大なプッシュバックに直面しました。 SECの懸念は、暗号通貨市場向けの堅牢な規制枠組みの欠如の認識に集中していました。ビットコイン市場の初期の性質、価格操作に対する感受性、および投資家保護のための確立されたメカニズムの欠如は、拒否の主な理由として引用されました。これらの初期の拒絶は、ビットコインETFアプリケーションの厳しい精査の先例を確立し、長年の規制戦闘の舞台を設定しました。確立され、規制され、透明なビットコイン市場の欠如は、重要なハードルでした。多くの初期のアプリケーションは、従来の交換販売基金構造を通じて非常に不安定で潜在的に操作された資産を取引することに関連するリスクを適切に軽減できることを説得力を持って実証することに失敗しました。この実証可能なリスク緩和の欠如は、SECの意思決定プロセスの重要な要因でした。 SECの懸念は、ビットコイン自体の価格のボラティリティだけでなく、基礎となるビットコインの価格を追跡するために使用される交換および取引メカニズム内の詐欺と操作の可能性についてもでした。この懸念は、ビットコインの価格を人為的に膨らませ、投資家を誤解させる可能性のある「洗浄取引」(取引量の人工インフレ)およびその他の操作活動の可能性にまで及びました。取引所とSECの間に堅牢な監視共有協定がないことは、これらの懸念をさらに悪化させました。

- Spot Bitcoin ETFアプリケーションの台頭(2020-Present):暗号通貨市場が成熟し、規制の枠組みが出現し始めたため、ビットコインETFアプリケーションの新しい波が浮上しました。これらのアプリケーションは、「スポット」ビットコインETFに焦点を当てています。つまり、以前に承認されたビットコイン先物ベースのETF(ProShares Bitcoin Strategy ETFなど)とは対照的に、ビットコインの価格を直接追跡することを意味します。ただし、これらのスポットETFアプリケーションでさえ、同様のハードルに直面していました。 SECは、市場の操作、暗号通貨交換との堅牢な監視共有協定の欠如、およびビットコイン市場の全体的な完全性についての懸念を引き続き表明し続けました。グローバルなビットコイン市場を監督する集中規制機関の欠如は、承認プロセスをさらに複雑にしました。各アプリケーションは、SECによって提起された特定の懸念にどのように対処するかを実証するために必要であり、応募者と規制当局の間で継続的な前後になりました。アプリケーションでは、市場の操作を防ぎ、正確な価格設定を確保し、投資家を詐欺から保護する方法に関する詳細な提案が必要でした。これらの提案は、多くの場合、データ調達、価格検証、リスク管理のための複雑な戦略を伴い、さまざまな暗号通貨交換およびデータプロバイダーとの緊密な協力を必要としました。 SECはこれらの提案を細心の注意を払って精査し、多くの場合、追加情報と明確化を要求し、承認プロセスを大幅に遅らせました。この綿密なレビューは、ビットコイン市場の固有のボラティリティによってさらに複雑になり、ビットコインETFに関連する潜在的なリスクを予測および制御することが困難になりました。

- Grayscaleの法的戦いとその重要性:暗号通貨投資分野の重要なプレーヤーであるGrayscale Investmentsは、Bitcoin ETFの申請が拒否された後、SECに対して訴訟を起こしました。この法的戦いは、ビットコインETF承認の歴史の中で極めて重要な瞬間になりました。 Grayscaleの議論は、SECのBitcoin Futures ETFの承認とSpot Bitcoin ETFの拒否との矛盾に焦点を当てています。この訴訟は、この矛盾に対するSECの推論に異議を唱え、規制プロセスの公平性と一貫性に関する疑問を提起します。この訴訟の結果は、ビットコインETFの承認の将来に大きな影響を与える可能性が高く、将来の承認の道を開いたり、既存の規制のハードルを固めることができる法的先例を設定する可能性があります。 Grayscaleによって提示された法的議論は、SECの明らかな二重標準を強調しているスポットと先物ベースのビットコインETFの固有の類似性に焦点を当てています。 Grayscaleの法務チームは、市場操作に関するSECの懸念は両方のタイプのETFに等しく適用できると主張しているため、先物ベースのETFを承認する際のスポットビットコインETFの拒否は任意で気まぐれです。この事件には、規制の原則、市場構造、証券法の解釈に関する広範な法的議論が含まれており、グレースケール自体をはるかに超えた影響を伴う複雑で非常に重要な法的戦いとなっています。

- グローバルな規制の相違: SECのアプローチは慎重でしたが、世界的に他の規制機関は、ビットコインETFに対してさまざまな程度の開放性を示しています。一部の国はすでにビットコインETFを承認しており、管轄区域全体のさまざまな規制環境とリスク評価を強調しています。これらの違いは、グローバルな暗号通貨規制の複雑で断片化された性質を強調し、ビットコインETF発行者の景観をさらに複雑にするアプローチのパッチワークを作成します。規制アプローチの変動は、それぞれの金融市場の国家的優先事項、リスク許容度、および成熟度の違いを反映しています。より確立され、洗練された金融規制の枠組みを持つ国は、ビットコインETFを承認する傾向があるかもしれませんが、あまり発達していない規制インフラストラクチャを持つ国は、より慎重なアプローチを採用する可能性があります。このグローバルな発散は、ビットコインETF発行者に機会と課題を生み出し、より幅広い投資家ベースに到達するために複雑な国際規制環境をナビゲートすることを要求します。また、暗号通貨空間における規制基準のより大きな国際調整と調和の必要性を強調しています。

- 進化する景観と将来の見通し:暗号通貨市場は絶えず進化しており、規制の明確性とより洗練された取引メカニズムの出現が増加しています。これらの開発は、将来のビットコインETF承認の可能性に大きな影響を与える可能性があります。規制環境が成熟し、基礎となるビットコイン市場がより透明性が高くなり、操作の影響を受けやすくなると、SECの懸念が軽減され、承認の道を開く可能性があります。取引所と規制当局間の監視共有協定の継続的な進化と、より堅牢なアンチマネーロンダリング(AML)と知識顧客(KYC)プロトコルの開発も、将来の決定を形成する上で重要な役割を果たす可能性があります。暗号通貨市場の成熟は、規制の確実性の強化と相まって、ビットコインETFに関連するリスクのSECの評価に影響を与える可能性があります。これは、将来のアプリケーションにとってより有利な環境につながる可能性があり、今後数年間で承認をもたらす可能性があります。

FAQ:

Q:SECがビットコインETFアプリケーションを繰り返し拒否した主な理由は何ですか?

A: SECの主な懸念は、市場操作、暗号通貨市場における堅牢な投資家保護メカニズムの欠如、および基礎となるビットコイン交換の十分な規制監視の欠如を中心に一貫して展開されてきました。これらの懸念は、ビットコインの固有のボラティリティと、暗号通貨エコシステム内の不正行為の可能性に起因しています。

Q:Spot Bitcoin ETFとFutures Bitcoin ETFの違いは何ですか?

A: Spot Bitcoin ETFはビットコインの価格を直接追跡しますが、ビットコインETFがビットコイン先物契約の価格を追跡します。主な違いは、基礎となる資産にあります。SpotETFはビットコインに直接投資しますが、先物ETFは、将来の日にビットコインを購入する義務を負う契約に投資します。この区別は、SECの承認決定における差別化の中心となっています。

Q:SECに対するグレイスケールの訴訟の重要性は何ですか?

A: Grayscaleの訴訟は、SECのBitcoin先物ETFを承認しながら、Spot Bitcoin ETFを拒否するためのSECの一貫性のないアプローチに異議を唱えています。この結果は、将来のビットコインETFの承認決定に大きく影響を与える法的先例を確立し、より広い採用の段階を設定したり、さらに強固な規制のハードルを設定したりする可能性があります。

Q:ビットコインETFは米国で承認されますか?

A:米国でのビットコインETFの承認は不確実なままです。ビットコインに関連するリスクを考えると、SECの懸念は理解できますが、暗号通貨市場の継続的な進化と規制の明確性の増加は、最終的に承認につながる可能性があります。 Grayscaleの訴訟の結果は、将来の軌跡を決定する上で重要な役割を果たします。

Q:ビットコインETFに対するグローバルな規制アプローチはどのように異なりますか?

A:さまざまな国が多様な規制アプローチを採用しており、国家の優先事項、リスク許容度、および金融市場の成熟度のばらつきを反映しています。一部の国はすでにビットコインETFを承認していますが、他の国はためらっており、ビットコインETFの断片化されたグローバルな規制環境を作成しています。

免責事項:info@kdj.com

提供される情報は取引に関するアドバイスではありません。 kdj.com は、この記事で提供される情報に基づいて行われた投資に対して一切の責任を負いません。暗号通貨は変動性が高いため、十分な調査を行った上で慎重に投資することを強くお勧めします。

このウェブサイトで使用されているコンテンツが著作権を侵害していると思われる場合は、直ちに当社 (info@kdj.com) までご連絡ください。速やかに削除させていただきます。

- 3つのアルトコインが活動で賑わう市場で傑出したパフォーマーとして浮上しています

- 2025-02-27 04:55:31

- NFT市場チャートのビットコイントップ

- 2025-02-27 04:55:31

- onyxcoin(xcn)は先月回復するのに苦労しています

- 2025-02-27 04:55:31

- PI COIN(PI)価格は、オープンメインネットの発売後、80%上昇して史上最高の2.98ドルです

- 2025-02-27 04:55:31

- 展開ドラマ:PIネットワークのメインネットデビューが混乱に巻き込まれ、驚異的な60億ドルを消去しました

- 2025-02-27 04:45:31

- ペペトは、ビットコインとドッグコインが市場の損失に直面するため、有望な100倍のメモコインの代替品として浮上しています

- 2025-02-27 04:45:31

関連知識

ビットコインETFは、ビットコインのチェーン上のトランザクションボリュームに影響しますか?

2025-02-27 02:24:26

ビットコインETFは、ビットコインのチェーン上のトランザクションボリュームに影響しますか?キーポイント:ビットコインETFの承認は、ビットコインへの制度的投資を大幅に増加させる可能性があり、潜在的にオンチェーントランザクションの量が増加する可能性があります。これは、主に取引所を使用する可能性のある小売投資家とは異なり、機関投資家がさまざまな目的でオンチェーン取引を利用することが多いためです。ただし、オンチェーントランザクションのボリュームへの影響は、予想よりも直接的ではない場合があります。ビットコインETFを提供する規制された取引所での取引量の急増は、直接的なオンチェーン活動の増加を覆う可能性があります。多くの投資家は、交換ベースの取引の利便性と規制上のコンプライアンスを好むかもしれません。チェーン上...

ビットコインETFの償還メカニズムは何ですか?

2025-02-27 04:06:47

ビットコインETFの償還メカニズムは何ですか?深いダイビングキーポイント:ビットコインETFの構造を理解する:ビットコインETFは、従来のETFとは異なり、分散型の非義務資産としてのビットコインの固有の性質のために、独自の課題に直面しています。償還メカニズムは、ビットコインを物理的に取得して保持する複雑さに対処し、ETFのNAV(純資産価値)がビットコインの価格を正確に反映することを保証する必要があります。認可された参加者(APS)の役割:認可された参加者は、ETFの償還プロセスに不可欠です。彼らは仲介者として行動し、市場の効率と価格の安定性を維持するために、ETF株式の大規模なブロックを売買します。彼らの業務は、償還プロセスを促進し、ETFと基礎となるビットコインの間の重大な価格の矛盾を防ぐ上で極め...

ビットコインETFの保持構造は何ですか?

2025-02-26 19:42:18

ビットコインETFの保持構造は何ですか?キーポイント:ビットコインETFは、従来のETFとは異なり、さまざまなメカニズムを通じてビットコインを間接的に保持します。ビットコインの直接的な所有権は、規制上のハードルと運用上の複雑さのために、しばしば非現実的です。正確な保持構造は、ETFの投資戦略、下で動作する管轄権、および採用されているカストディアンによって大きく異なります。一般的な方法には、物理的に定着したビットコイン先物契約、株式公開企業の株式を大幅にビットコイン保有する株式、または基礎となるビットコインを保持する信頼構造を通じて、ビットコインを間接的に保持することが含まれます。保有構造の透明性とセキュリティは、投資家にとって重要な考慮事項であり、ETFの目論見書と関連する文書の慎重な精査を要求し...

ビットコインETFの収益源は何ですか?

2025-02-27 01:30:34

ビットコインETFの収益源は何ですか?キーポイント:ビットコインETFは、従来のETFとは異なり、基礎となる資産からの直接的な配当の支払いがありません。彼らの収益源は、主に管理手数料に由来し、潜在的には現金準備金で得られる利子から派生しています。管理手数料は、ビットコインETF収益の基礎です。これらの料金は、ETFの純資産価値(NAV)の割合として毎年請求されます。割合は、特定のETFとそのプロバイダーによって異なります。利息収入は、潜在的には小さいコンポーネントですが、ETFが保有する現金準備から生み出すことができます。これは、ETFの投資戦略と市場の状況を条件としています。規制のコンプライアンスと運用費用は、全体的な収益性、したがって、流通または再投資のために利用可能な収益に大きな影響を与えます。...

ビットコインETFはビットコインの供給不足につながりますか?

2025-02-26 22:49:04

ビットコインETFは、共有ビットコインの供給不足につながりますか?キーポイント:制度的需要の増加:ビットコインETFは、ビットコインへのかなりの機関投資を注ぎ込み、需要を高める可能性があります。供給の限られている: 2100万コインのビットコインの固定供給は、固有の希少性を生み出します。価格圧力:供給の限られたものと相まって需要の増加は、ビットコインの価格に上向きの圧力をかける可能性があります。供給の弾力性:ビットコインの供給への影響は、新しいビットコインが採掘されるレートと既存の保有者が販売する意欲によって異なります。流動性の懸念: ETFの承認は流動性を高める可能性がありますが、需要の突然の急増は、既存の交換の流動性に一時的に負担をかける可能性があります。規制の影響:ビットコインETFを取り巻く規...

ビットコインETFは、ビットコインの分散特性に影響しますか?

2025-02-27 01:36:48

ビットコインETFは、ビットコインの分散特性に影響しますか?キーポイント:ビットコインの分散型自然は、分散型台帳技術(ブロックチェーン)と中央制御の欠如に由来しています。ビットコインETFは、集中交換で取引されていますが、ビットコインブロックチェーン自体を直接変更しません。地方分権化に対するビットコインETFの影響は複雑であり、ETFの構造、市場の採用、規制監視など、いくつかの要因に依存します。 ETFを介した機関投資の増加は、ビットコインの価格と採用に間接的に影響を与える可能性がありますが、これは本質的にその地方分権化されたアーキテクチャを妥協するものではありません。 ETFに関連する拘留リスクと潜在的な規制獲得に関する懸念は有効ですが、これらのリスクは、ビットコインの分散型基礎の喪失と自動的に同等...

ビットコインETFは、ビットコインのチェーン上のトランザクションボリュームに影響しますか?

2025-02-27 02:24:26

ビットコインETFは、ビットコインのチェーン上のトランザクションボリュームに影響しますか?キーポイント:ビットコインETFの承認は、ビットコインへの制度的投資を大幅に増加させる可能性があり、潜在的にオンチェーントランザクションの量が増加する可能性があります。これは、主に取引所を使用する可能性のある小売投資家とは異なり、機関投資家がさまざまな目的でオンチェーン取引を利用することが多いためです。ただし、オンチェーントランザクションのボリュームへの影響は、予想よりも直接的ではない場合があります。ビットコインETFを提供する規制された取引所での取引量の急増は、直接的なオンチェーン活動の増加を覆う可能性があります。多くの投資家は、交換ベースの取引の利便性と規制上のコンプライアンスを好むかもしれません。チェーン上...

ビットコインETFの償還メカニズムは何ですか?

2025-02-27 04:06:47

ビットコインETFの償還メカニズムは何ですか?深いダイビングキーポイント:ビットコインETFの構造を理解する:ビットコインETFは、従来のETFとは異なり、分散型の非義務資産としてのビットコインの固有の性質のために、独自の課題に直面しています。償還メカニズムは、ビットコインを物理的に取得して保持する複雑さに対処し、ETFのNAV(純資産価値)がビットコインの価格を正確に反映することを保証する必要があります。認可された参加者(APS)の役割:認可された参加者は、ETFの償還プロセスに不可欠です。彼らは仲介者として行動し、市場の効率と価格の安定性を維持するために、ETF株式の大規模なブロックを売買します。彼らの業務は、償還プロセスを促進し、ETFと基礎となるビットコインの間の重大な価格の矛盾を防ぐ上で極め...

ビットコインETFの保持構造は何ですか?

2025-02-26 19:42:18

ビットコインETFの保持構造は何ですか?キーポイント:ビットコインETFは、従来のETFとは異なり、さまざまなメカニズムを通じてビットコインを間接的に保持します。ビットコインの直接的な所有権は、規制上のハードルと運用上の複雑さのために、しばしば非現実的です。正確な保持構造は、ETFの投資戦略、下で動作する管轄権、および採用されているカストディアンによって大きく異なります。一般的な方法には、物理的に定着したビットコイン先物契約、株式公開企業の株式を大幅にビットコイン保有する株式、または基礎となるビットコインを保持する信頼構造を通じて、ビットコインを間接的に保持することが含まれます。保有構造の透明性とセキュリティは、投資家にとって重要な考慮事項であり、ETFの目論見書と関連する文書の慎重な精査を要求し...

ビットコインETFの収益源は何ですか?

2025-02-27 01:30:34

ビットコインETFの収益源は何ですか?キーポイント:ビットコインETFは、従来のETFとは異なり、基礎となる資産からの直接的な配当の支払いがありません。彼らの収益源は、主に管理手数料に由来し、潜在的には現金準備金で得られる利子から派生しています。管理手数料は、ビットコインETF収益の基礎です。これらの料金は、ETFの純資産価値(NAV)の割合として毎年請求されます。割合は、特定のETFとそのプロバイダーによって異なります。利息収入は、潜在的には小さいコンポーネントですが、ETFが保有する現金準備から生み出すことができます。これは、ETFの投資戦略と市場の状況を条件としています。規制のコンプライアンスと運用費用は、全体的な収益性、したがって、流通または再投資のために利用可能な収益に大きな影響を与えます。...

ビットコインETFはビットコインの供給不足につながりますか?

2025-02-26 22:49:04

ビットコインETFは、共有ビットコインの供給不足につながりますか?キーポイント:制度的需要の増加:ビットコインETFは、ビットコインへのかなりの機関投資を注ぎ込み、需要を高める可能性があります。供給の限られている: 2100万コインのビットコインの固定供給は、固有の希少性を生み出します。価格圧力:供給の限られたものと相まって需要の増加は、ビットコインの価格に上向きの圧力をかける可能性があります。供給の弾力性:ビットコインの供給への影響は、新しいビットコインが採掘されるレートと既存の保有者が販売する意欲によって異なります。流動性の懸念: ETFの承認は流動性を高める可能性がありますが、需要の突然の急増は、既存の交換の流動性に一時的に負担をかける可能性があります。規制の影響:ビットコインETFを取り巻く規...

ビットコインETFは、ビットコインの分散特性に影響しますか?

2025-02-27 01:36:48

ビットコインETFは、ビットコインの分散特性に影響しますか?キーポイント:ビットコインの分散型自然は、分散型台帳技術(ブロックチェーン)と中央制御の欠如に由来しています。ビットコインETFは、集中交換で取引されていますが、ビットコインブロックチェーン自体を直接変更しません。地方分権化に対するビットコインETFの影響は複雑であり、ETFの構造、市場の採用、規制監視など、いくつかの要因に依存します。 ETFを介した機関投資の増加は、ビットコインの価格と採用に間接的に影響を与える可能性がありますが、これは本質的にその地方分権化されたアーキテクチャを妥協するものではありません。 ETFに関連する拘留リスクと潜在的な規制獲得に関する懸念は有効ですが、これらのリスクは、ビットコインの分散型基礎の喪失と自動的に同等...

すべての記事を見る