-

Bitcoin

Bitcoin $84,517.2896

-4.19% -

Ethereum

Ethereum $2,344.3209

-5.53% -

Tether USDt

Tether USDt $0.9985

-0.02% -

XRP

XRP $2.2016

-4.30% -

BNB

BNB $609.6747

-2.28% -

Solana

Solana $136.0636

-5.40% -

USDC

USDC $0.9999

0.00% -

Dogecoin

Dogecoin $0.2036

-3.35% -

Cardano

Cardano $0.6485

-4.64% -

TRON

TRON $0.2263

-1.23% -

Chainlink

Chainlink $15.2674

0.23% -

Litecoin

Litecoin $124.1105

8.71% -

Avalanche

Avalanche $21.8428

0.39% -

Sui

Sui $2.8834

-1.40% -

Stellar

Stellar $0.2860

-2.49% -

Toncoin

Toncoin $3.4851

-1.53% -

Shiba Inu

Shiba Inu $0.0...01440

2.49% -

UNUS SED LEO

UNUS SED LEO $9.0584

1.30% -

Hedera

Hedera $0.1970

0.46% -

Polkadot

Polkadot $4.7614

2.94% -

MANTRA

MANTRA $7.0750

-8.23% -

Hyperliquid

Hyperliquid $19.8147

-3.07% -

Ethena USDe

Ethena USDe $0.9987

-0.03% -

Bitcoin Cash

Bitcoin Cash $293.5852

1.06% -

Dai

Dai $0.9998

0.03% -

Bitget Token

Bitget Token $4.0104

-6.18% -

Uniswap

Uniswap $7.9690

-4.26% -

Monero

Monero $214.7572

-0.71% -

NEAR Protocol

NEAR Protocol $3.0278

1.38% -

Aptos

Aptos $5.9746

6.96%

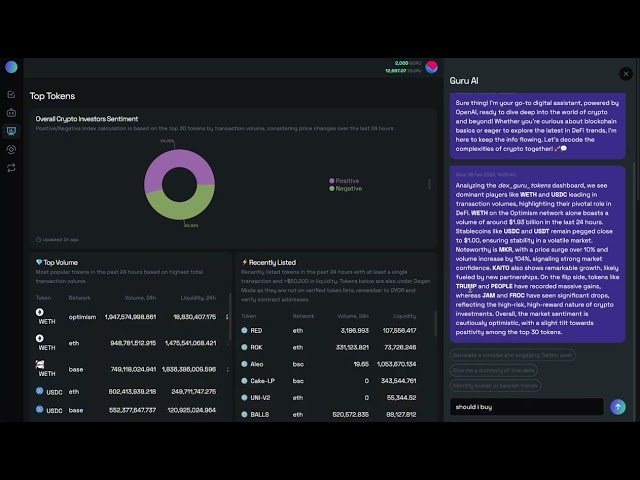

如何評估比特幣ETF的長期投資價值?

評估比特幣ETF需要分析其結構,監管批准,經理專業知識,市場情緒,流動性,安全性和歷史績效(如果有的話),請理解過去的績效並不能保證未來的結果。

2025/02/27 06:24

如何評估比特幣ETF的長期投資價值?

要點:

- Understanding Bitcoin ETF Structure and Regulations: Analyzing the specific structure of a Bitcoin ETF, including its underlying assets, management fees, and regulatory oversight, is crucial for assessing long-term value.不同的結構具有不同水平的風險和潛在回報。

- Assessing the ETF's Track Record (if applicable): For established Bitcoin ETFs, examining historical performance, including periods of market volatility, provides insights into its resilience and potential for future growth.但是,請記住,過去的表現並不能表示未來的結果。

- Analyzing the Manager's Expertise and Track Record: The fund manager's experience in managing investments, particularly within the cryptocurrency space, significantly impacts the ETF's potential success.知名且經驗豐富的經理降低了運營和投資風險。

- Considering Market Sentiment and Adoption: The broader adoption of Bitcoin and the overall sentiment within the cryptocurrency market influence the long-term value of Bitcoin ETFs.積極的市場趨勢通常轉化為ETF價值的增加,而負面情緒會降低價格。

- Evaluating the ETF's Liquidity and Trading Costs: High liquidity ensures easy buying and selling of the ETF shares, minimizing transaction costs and price slippage.低交易成本直接影響總回報。

- Assessing the Security and Transparency of the ETF: Understanding the security measures employed to safeguard the underlying Bitcoin assets and the transparency of the ETF's operations are vital for long-term investment confidence.

- 了解比特幣ETF結構和法規:

比特幣ETF(交易所交易基金)是一種跟踪比特幣價格的安全性,為投資者提供了一種受監管且方便的方式,可以在不直接持有比特幣的情況下獲得加密貨幣市場的風險。評估長期投資價值需要深入了解其結構及其周圍的監管格局。首先,您需要識別比特幣ETF的類型。某些ETF可能容納物理比特幣,而另一些ETF可能會使用比特幣期貨合約或其他衍生工具。物理比特幣ETF通常被認為更安全和透明,因為它們直接持有基礎資產,但它們會受到與存儲大量比特幣相關的監護權和安全風險。另一方面,使用期貨合約使用期貨合約的ETF可能更容易受到價格波動和Contango的影響(期貨價格高於現貨價格)。

監管環境是另一個關鍵方面。不同的司法管轄區具有管理比特幣ETF的不同規定。一些國家已經批准了比特幣ETF,而另一些國家仍在考慮或拒絕申請。監管批准過程本身可以顯著影響ETF的長期生存能力和投資者的信心。經過信譽良好的監管機構批准的良好調節的ETF通常比在不太受監管的環境中運行的ETF較低。徹底研究特定比特幣ETF運營的監管框架,關注諸如投資者保護,反洗錢(AML)合規性等問題,並了解您的客戶(KYC)程序。這些監管方面在ETF的長期可持續性和信譽中起著至關重要的作用,影響了其對機構和零售投資者的吸引力。法律和合規框架直接影響ETF的運營效率和投資者保護措施。強大的框架增加了信心並降低了風險,這對長期投資有益。

- 評估ETF的記錄(如果適用):

對於已建立的比特幣ETF,評估其長期投資價值的關鍵方面涉及對其歷史表現的徹底分析。但是,要記住,過去的表現不一定表明未來的結果。加密貨幣市場高度波動,歷史數據僅提供對潛在未來趨勢的有限觀點。檢查ETF在不同市場條件上的績效 - 牛市,熊市和側向交易期間 - 對衡量其韌性和風險狀況至關重要。尋找一致的績效,或者至少是一個明確的策略,以說明市場波動。

分析ETF的Sharpe比率和排序比率,以了解其風險調整後的回報。這些指標有助於確定一個投資者為每個風險單位收到多少返回。較高的夏普比率或排序比例表明,通過風險調整後的回報更好。另外,檢查ETF的最大縮水量 - 從峰值到谷的最大百分比下降。較小的最大縮水量表示較低的波動性和更好的風險管理。如果ETF具有相對較短的歷史記錄,則其性能數據可能不足以得出有意義的結論。在這種情況下,您可能需要更嚴重地依靠其他評估因素,例如基金經理的專業知識和監管環境。此外,將ETF的性能與基準指數進行比較,例如比特幣本身或其他加密貨幣指數的價格。該比較將有助於確定ETF是否已考慮到管理費用有效地跟踪了基礎資產或勝過它。

- 分析經理的專業知識和記錄:

基金經理的專業知識和往績在評估比特幣ETF的長期投資價值方面至關重要。知名且經驗豐富的基金經理大大降低了運營效率低下和投資決策不佳的風險。調查基金經理的背景,管理投資的經驗以及加密貨幣市場中的特定專業知識。尋找成功管理類似投資或深入了解加密貨幣空間複雜性的可靠記錄。考慮基金管理公司的規模和資源。更大,公認的公司通常有更多的資源來專門用於研究,風險管理和法規合規性。

評估基金經理的投資理念和戰略。一種明確且定義明確的投資策略,適合比特幣市場的特定特徵,降低了不確定性並增加了信心。查看有關基金經理投資方法的任何公開信息,例如白皮書,新聞稿或投資者演示文稿。檢查基金經理的團隊組成。具有不同專業知識的團隊,包括區塊鏈技術,金融市場和法規合規性,可增強基金的整體能力並降低潛在的盲點。檢查可能影響基金經理決定的任何利益衝突。基金經理的運營和決策過程中的透明度對於建立信任和信心至關重要。高度的透明度最小化了未公開的利益衝突的潛力,並增強了投資的長期可持續性。

- 考慮市場情緒和採用:

比特幣ETF的長期價值與圍繞比特幣的總體市場情緒以及更廣泛的加密貨幣的整體情緒有關。積極的市場趨勢,例如增加機構投資,監管清晰度和更廣泛的公眾接受,通常會導致對比特幣的需求更高,從而提高了ETF價格。相反,受監管不確定性,安全漏洞或負面媒體覆蓋的負面情緒可能會降低價格。監視影響加密貨幣市場的新聞和事件對於衡量市場情緒至關重要。請注意監管機構的主要公告,重大的技術發展以及公眾輿論的轉變。

分析比特幣和其他加密貨幣的採用率。企業,政府和個人的採用增加表明對技術和未來增長的潛力的信心越來越大。跟踪比特幣交易的數量,交易比特幣的數量以及正在使用的比特幣錢包的數量。這些指標為採用和市場活動水平提供了寶貴的見解。評估比特幣與現有金融系統的集成。將比特幣集成到傳統金融市場中,例如通過付款處理器或投資平台,這意味著朝著主流接受。評估宏觀經濟因素的影響。通貨膨脹率,利率和全球經濟增長等經濟狀況會影響比特幣的價值,因此會影響比特幣ETF的價值。考慮地緣政治事件。地緣政治不穩定或重大國際活動也會影響比特幣和投資者情緒的價格。

- 評估ETF的流動性和交易成本:

流動性是影響比特幣ETF長期投資價值的關鍵因素。高流動性可確保投資者可以輕鬆地買賣ETF股票,而無需大幅度的價格滑倒或交易成本。高流動性在動蕩的市場中尤為重要,因為它允許投資者快速調整其頭寸而不會造成大量損失。評估ETF的平均每日交易量。高平均每日交易量表明流動性高和有效的價格發現。檢查BID-SUSK價差,這代表了買家願意支付的最高價格和最低價格賣家願意接受的差額。狹窄的出價差異表明流動性高,交易成本較低。

分析ETF的交易成本,包括管理費,費用比率和經紀佣金。這些成本直接影響投資的總回報。將ETF的交易成本與類似ETF或其他投資選擇的交易成本進行比較。考慮做市商活動的影響。做市商通過買賣ETF股票來提供流動性,其活動會影響ETF的價格和交易成本。評估ETF的可訪問性。 ETF應該很容易在主要交易所進行交易,從而為投資者提供便利的訪問。缺乏隨時可用的交易機會可能會導致進入或退出職位的困難。有關ETF的信息的可訪問性也很重要。投資者應該能夠輕鬆訪問有關ETF持有,績效和費用的信息。

- 評估ETF的安全性和透明度:

比特幣ETF的安全性和透明度對於長期投資信心至關重要。投資者需要保證,基本的比特幣資產被牢固存儲,並且ETF的運營是透明且負責的。研究ETF採用的安全措施來保護比特幣資產。這包括諸如冷藏,多簽名錢包以及針對盜竊或損失的保險之類的措施。評估ETF的監護權安排。比特幣資產的監護權應委託給具有可靠的記錄的信譽良好且安全的託管人。檢查ETF的透明度度量。 ETF應提供有關其持股,績效和費用的定期透明報告。這種透明度使投資者可以監視ETF的活動並評估其風險概況。

評估ETF的審核程序。獨立審核員應定期審核ETF的財務報表,以確保准確性並防止欺詐。考慮ETF遵守法規要求。 ETF應遵守所有適用的監管要求,包括與反洗錢(AML)有關的法規要求,並了解您的客戶(KYC)。評估ETF的聲譽和記錄。具有積極聲譽的公認的ETF可能更安全和透明。尋找具有高道德標準的悠久歷史的ETF。 ETF的安全性和透明度對於建立投資者的信任和信心至關重要,這對於長期投資成功至關重要。

常見問題解答:

問:投資比特幣ETF有哪些風險?

A: Investing in Bitcoin ETFs carries several risks, including:

- Market Volatility: Bitcoin's price is highly volatile, meaning the ETF's value can fluctuate significantly in short periods.

- Regulatory Uncertainty: The regulatory landscape for cryptocurrencies is still evolving, and changes in regulations could negatively impact the ETF's value.

- Security Risks: There's a risk of theft or loss of the underlying Bitcoin assets, although reputable ETFs employ robust security measures.

- Counterparty Risk: For ETFs using derivatives, there's a risk that the counterparty to the derivative contract might default.

- Liquidity Risk: While many ETFs aim for high liquidity, periods of low trading volume could make it difficult to buy or sell shares at a desired price.

問:比特幣ETF與直接投資比特幣相比如何?

A: Bitcoin ETFs offer several advantages over directly holding Bitcoin:

- Regulation and Security: ETFs are regulated securities, offering greater investor protection than directly holding Bitcoin, which can be vulnerable to theft or loss.

- Convenience: ETFs are easily bought and sold on exchanges, unlike Bitcoin, which requires setting up a cryptocurrency wallet and navigating the complexities of cryptocurrency exchanges.

- Diversification: ETFs allow for diversification within a portfolio, reducing overall risk.

但是,直接比特幣所有權提供了一些優勢:

- Potential for Higher Returns: Direct ownership can potentially yield higher returns than an ETF due to the absence of management fees.

- Complete Control: You have complete control over your Bitcoin.

問:選擇比特幣ETF時我應該考慮哪些因素?

A: When selecting a Bitcoin ETF, prioritize:

- Regulatory Approval: Choose an ETF approved by a reputable regulatory body.

- Fund Manager Expertise: Select an ETF managed by a reputable and experienced firm with a proven track record in the cryptocurrency market.

- Security and Custody: Ensure the ETF employs robust security measures to protect the underlying Bitcoin assets.

- Transparency: Opt for an ETF with transparent reporting and readily available information.

- Liquidity and Trading Costs: Choose an ETF with high liquidity and low trading costs.

問:比特幣ETF適合長期投資者嗎?

A: Bitcoin ETFs can be suitable for long-term investors, provided they understand and accept the inherent risks associated with cryptocurrency investments.長期投資策略可以幫助減輕短期波動的影響。但是,長期成功在很大程度上取決於上述因素:ETF的結構,管理,市場狀況和監管環境。在做出任何長期投資決定之前,全面的盡職調查至關重要。

免責聲明:info@kdj.com

所提供的資訊並非交易建議。 kDJ.com對任何基於本文提供的資訊進行的投資不承擔任何責任。加密貨幣波動性較大,建議您充分研究後謹慎投資!

如果您認為本網站使用的內容侵犯了您的版權,請立即聯絡我們(info@kdj.com),我們將及時刪除。

- BITGET宣布了BGB持有人學院的第三屆會議,為參與者提供了贏得1000美元獎金的機會

- 2025-02-27 08:35:31

- 網絡活動和轉移量的急劇下降

- 2025-02-27 08:25:32

- Cardano Midnight Network Inks與Openzeppelin的戰略協議

- 2025-02-27 08:25:32

- 比特幣的價格行動仍然是一個熱門話題

- 2025-02-27 08:25:32

- Pchain(Sonic)是4月之前購買的最佳加密貨幣之一,準備歸還50,000%的收益

- 2025-02-27 08:25:32

- 一個新創建的加密貨幣錢包在撤回了40萬個特朗普令牌($ trump)後成為頭條新聞

- 2025-02-27 08:25:32

相關知識

誰是比特幣ETF的託管銀行?

2025-02-27 05:12:26

誰是比特幣ETF的託管銀行?深入研究加密貨幣交易資金的監護解決方案要點:託管銀行在比特幣ETF中的作用對於確保基本比特幣資產的安全性和完整性至關重要。他們充當值得信賴的中介,保護代表ETF投資者持有的比特幣。幾個因素影響了監護銀行的選擇,包括監管合規性,安全基礎設施,保險範圍和聲譽。沒有一個銀行普遍充當所有比特幣ETF的託管銀行。選擇取決於特定的ETF發行人及其風險承受能力。管理比特幣監護權的複雜性需要專業的專業知識和基礎設施,這導致了傳統銀行與以加密貨幣為中心的公司之間的專業保管人和合作夥伴關係的出現。對ETF發行人和投資者的關注,人們對被拘留的比特幣的安全和保險的擔憂是重大考慮。探索比特幣ETF的託管景觀: “誰是比特幣ETF的託管銀行?”的問題。沒有一個簡單的答案。與通常依靠已建立的銀行機構來監...

比特幣ETF會影響比特幣的鏈交易量嗎?

2025-02-27 02:24:26

比特幣ETF會影響比特幣的鏈交易量嗎?要點:比特幣ETF的批准可以顯著增加對比特幣的機構投資,這可能導致鏈接交易量更高。這是因為機構投資者經常將鏈交易用於各種目的,這與可能主要使用交易所的零售投資者不同。但是,對鏈交易量的影響可能比預期的要小。提供比特幣ETF的規範交易交易量的激增可能使直接鏈活動的任何增加。許多投資者可能更喜歡基於交易所交易的便利性和法規合規性。對鏈交易量的影響將在很大程度上取決於認可的ETF的特定設計和特徵。例如,專注於物理支持比特幣的ETF可能會比採用衍生品或其他間接暴露方法的ETF產生更大的影響。 ETF批准所引起的監管清晰度和投資者信心提高,可以通過鼓勵更廣泛的比特幣採用和用例間接提高鏈活動。這可能會吸引新用戶和企業進入比特幣網絡。現有的鏈交易量已經根據各種因素,包括比特幣價...

比特幣ETF的贖回機制是什麼?

2025-02-27 04:06:47

比特幣ETF的贖回機制是什麼?深入潛水要點:了解比特幣ETF的結構:比特幣ETF與傳統ETF不同,由於比特幣作為分散的,非監測的資產的固有性質而面臨獨特的挑戰。贖回機制必須解決物理上獲取和持有比特幣的複雜性,以確保ETF的NAV(淨資產價值)準確地反映了比特幣價格。授權參與者(APS)的作用:授權參與者對ETF的贖回過程至關重要。他們充當中介機構,買賣大塊ETF股票,以保持市場效率和價格穩定。他們的運營在促進贖回過程並防止ETF與基礎比特幣之間的價格差異很大的差異方面至關重要。實物贖回過程:最常見的方法是實現贖回,其中APS贖回ETF的股份以換取ETF託管人持有的物理比特幣。這個過程需要重要的資本和運營專業知識。實物過程的變化取決於特定的ETF結構和調節框架。現金贖回(不太常見):在某些情況下,贖回可...

比特幣ETF的保持結構是什麼?

2025-02-26 19:42:18

比特幣ETF的保持結構是什麼?要點:與傳統ETF不同,比特幣ETF通過各種機制間接持有比特幣。由於監管障礙和運營複雜性,對比特幣的直接所有權通常是不切實際的。確切的持有結構取決於ETF的投資策略,其運營的管轄權以及其採用的託管人。常見方法涉及通過物理上安排的比特幣期貨合約,擁有大量比特幣持有的公開交易公司的股票間接持有比特幣,或者通過持有基礎比特幣的信任結構。持有結構的透明度和安全性對於投資者來說是至關重要的考慮因素,要求仔細審查ETF的招股說明書和相關文件。監管框架極大地影響了允許的持有結構,從而導致在不同國家居住的ETF之間的差異。了解比特幣ETF保持結構:詳細的探索比特幣ETF的保持結構是在投資之前要理解的關鍵方面。與投資易於交易股票或債券的傳統ETF不同,比特幣ETF面臨著獨特的挑戰,因為比特...

比特幣ETF的收入來源是什麼?

2025-02-27 01:30:34

比特幣ETF的收入來源是什麼?要點:與傳統ETF不同,比特幣ETF缺乏基本資產的直接股息支出。他們的收入流主要來自管理費,並可能來自現金儲備的利息。管理費是比特幣ETF收入的基石。這些費用每年收取的費用為ETF淨資產價值(NAV)的百分比。該百分比取決於特定的ETF及其提供商。利息收入雖然可能是較小的組成部分,但可以由ETF持有的現金儲備產生。這取決於ETF的投資策略和市場狀況。監管合規性和運營費用顯著影響整體盈利能力,因此可分配或再投資的可用收入。比特幣基礎市場的複雜性引入了產生收入的獨特挑戰,需要復雜的交易和管理策略。比特幣ETF的收入來源解釋了:管理費:這是比特幣ETF的主要收入來源。這些費用每年向投資者收取其對ETF投資的百分比。管理費涵蓋了與管理ETF相關的成本,包括:基金管理:這涵蓋了ET...

比特幣ETF會導致比特幣供應不足嗎?

2025-02-26 22:49:04

比特幣ETF會導致比特幣供應短缺嗎?要點:機構需求的增加:比特幣ETF可能會將大量機構投資投入到比特幣上,從而提高需求。有限的供應:比特幣的固定供應2100萬個硬幣會造成固有的稀缺性。價格壓力:增加需求加上有限的供應可能會對比特幣的價格施加向上的壓力。供應彈性:對比特幣供應的影響將取決於開採新比特幣的速度以及現有持有人出售的意願。流動性問題:儘管ETF批准可能會增加流動性,但需求突然激增仍可暫時構成現有的交換流動性。監管影響:圍繞比特幣ETF的監管框架將極大地影響其對市場和供應的影響。無序的詳細步驟列表,探討了由於ETF而導致比特幣供應短缺的潛力:比特幣ETF的機制及其對需求的影響:比特幣ETF(交易所交易基金)將使投資者能夠在不直接擁有它的情況下獲得對比特幣的風險。這是通過持有比特幣並在監管交易所交...

誰是比特幣ETF的託管銀行?

2025-02-27 05:12:26

誰是比特幣ETF的託管銀行?深入研究加密貨幣交易資金的監護解決方案要點:託管銀行在比特幣ETF中的作用對於確保基本比特幣資產的安全性和完整性至關重要。他們充當值得信賴的中介,保護代表ETF投資者持有的比特幣。幾個因素影響了監護銀行的選擇,包括監管合規性,安全基礎設施,保險範圍和聲譽。沒有一個銀行普遍充當所有比特幣ETF的託管銀行。選擇取決於特定的ETF發行人及其風險承受能力。管理比特幣監護權的複雜性需要專業的專業知識和基礎設施,這導致了傳統銀行與以加密貨幣為中心的公司之間的專業保管人和合作夥伴關係的出現。對ETF發行人和投資者的關注,人們對被拘留的比特幣的安全和保險的擔憂是重大考慮。探索比特幣ETF的託管景觀: “誰是比特幣ETF的託管銀行?”的問題。沒有一個簡單的答案。與通常依靠已建立的銀行機構來監...

比特幣ETF會影響比特幣的鏈交易量嗎?

2025-02-27 02:24:26

比特幣ETF會影響比特幣的鏈交易量嗎?要點:比特幣ETF的批准可以顯著增加對比特幣的機構投資,這可能導致鏈接交易量更高。這是因為機構投資者經常將鏈交易用於各種目的,這與可能主要使用交易所的零售投資者不同。但是,對鏈交易量的影響可能比預期的要小。提供比特幣ETF的規範交易交易量的激增可能使直接鏈活動的任何增加。許多投資者可能更喜歡基於交易所交易的便利性和法規合規性。對鏈交易量的影響將在很大程度上取決於認可的ETF的特定設計和特徵。例如,專注於物理支持比特幣的ETF可能會比採用衍生品或其他間接暴露方法的ETF產生更大的影響。 ETF批准所引起的監管清晰度和投資者信心提高,可以通過鼓勵更廣泛的比特幣採用和用例間接提高鏈活動。這可能會吸引新用戶和企業進入比特幣網絡。現有的鏈交易量已經根據各種因素,包括比特幣價...

比特幣ETF的贖回機制是什麼?

2025-02-27 04:06:47

比特幣ETF的贖回機制是什麼?深入潛水要點:了解比特幣ETF的結構:比特幣ETF與傳統ETF不同,由於比特幣作為分散的,非監測的資產的固有性質而面臨獨特的挑戰。贖回機制必須解決物理上獲取和持有比特幣的複雜性,以確保ETF的NAV(淨資產價值)準確地反映了比特幣價格。授權參與者(APS)的作用:授權參與者對ETF的贖回過程至關重要。他們充當中介機構,買賣大塊ETF股票,以保持市場效率和價格穩定。他們的運營在促進贖回過程並防止ETF與基礎比特幣之間的價格差異很大的差異方面至關重要。實物贖回過程:最常見的方法是實現贖回,其中APS贖回ETF的股份以換取ETF託管人持有的物理比特幣。這個過程需要重要的資本和運營專業知識。實物過程的變化取決於特定的ETF結構和調節框架。現金贖回(不太常見):在某些情況下,贖回可...

比特幣ETF的保持結構是什麼?

2025-02-26 19:42:18

比特幣ETF的保持結構是什麼?要點:與傳統ETF不同,比特幣ETF通過各種機制間接持有比特幣。由於監管障礙和運營複雜性,對比特幣的直接所有權通常是不切實際的。確切的持有結構取決於ETF的投資策略,其運營的管轄權以及其採用的託管人。常見方法涉及通過物理上安排的比特幣期貨合約,擁有大量比特幣持有的公開交易公司的股票間接持有比特幣,或者通過持有基礎比特幣的信任結構。持有結構的透明度和安全性對於投資者來說是至關重要的考慮因素,要求仔細審查ETF的招股說明書和相關文件。監管框架極大地影響了允許的持有結構,從而導致在不同國家居住的ETF之間的差異。了解比特幣ETF保持結構:詳細的探索比特幣ETF的保持結構是在投資之前要理解的關鍵方面。與投資易於交易股票或債券的傳統ETF不同,比特幣ETF面臨著獨特的挑戰,因為比特...

比特幣ETF的收入來源是什麼?

2025-02-27 01:30:34

比特幣ETF的收入來源是什麼?要點:與傳統ETF不同,比特幣ETF缺乏基本資產的直接股息支出。他們的收入流主要來自管理費,並可能來自現金儲備的利息。管理費是比特幣ETF收入的基石。這些費用每年收取的費用為ETF淨資產價值(NAV)的百分比。該百分比取決於特定的ETF及其提供商。利息收入雖然可能是較小的組成部分,但可以由ETF持有的現金儲備產生。這取決於ETF的投資策略和市場狀況。監管合規性和運營費用顯著影響整體盈利能力,因此可分配或再投資的可用收入。比特幣基礎市場的複雜性引入了產生收入的獨特挑戰,需要復雜的交易和管理策略。比特幣ETF的收入來源解釋了:管理費:這是比特幣ETF的主要收入來源。這些費用每年向投資者收取其對ETF投資的百分比。管理費涵蓋了與管理ETF相關的成本,包括:基金管理:這涵蓋了ET...

比特幣ETF會導致比特幣供應不足嗎?

2025-02-26 22:49:04

比特幣ETF會導致比特幣供應短缺嗎?要點:機構需求的增加:比特幣ETF可能會將大量機構投資投入到比特幣上,從而提高需求。有限的供應:比特幣的固定供應2100萬個硬幣會造成固有的稀缺性。價格壓力:增加需求加上有限的供應可能會對比特幣的價格施加向上的壓力。供應彈性:對比特幣供應的影響將取決於開採新比特幣的速度以及現有持有人出售的意願。流動性問題:儘管ETF批准可能會增加流動性,但需求突然激增仍可暫時構成現有的交換流動性。監管影響:圍繞比特幣ETF的監管框架將極大地影響其對市場和供應的影響。無序的詳細步驟列表,探討了由於ETF而導致比特幣供應短缺的潛力:比特幣ETF的機制及其對需求的影響:比特幣ETF(交易所交易基金)將使投資者能夠在不直接擁有它的情況下獲得對比特幣的風險。這是通過持有比特幣並在監管交易所交...

看所有文章