|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

비트코인(BTC)에 대한 기관 수요가 급증함에 따라 암호화폐 환경은 상당한 변화를 겪고 있습니다. 시장에서 가장 주목할만한 추세 중 하나는 현재 채굴자가 생산할 수 있는 것보다 더 많은 비트코인을 흡수하는 현물 비트코인 상장지수펀드(ETF)의 역할이 커지고 있다는 것입니다.

The cryptocurrency market is undergoing a significant transformation, largely driven by the growing institutional demand for Bitcoin (BTC). One of the most notable trends in the market is the increasing role of spot Bitcoin Exchange-Traded Funds (ETFs), which are now absorbing more Bitcoin than miners can produce.

암호화폐 시장은 주로 비트코인(BTC)에 대한 제도적 수요 증가로 인해 상당한 변화를 겪고 있습니다. 시장에서 가장 주목할만한 추세 중 하나는 현재 채굴자가 생산할 수 있는 것보다 더 많은 비트코인을 흡수하고 있는 현물 비트코인 상장지수펀드(ETF)의 역할이 증가하고 있다는 것입니다.

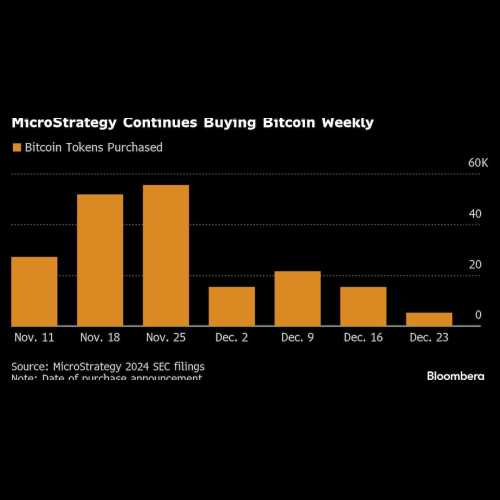

According to the latest data from Arcane Research, spot Bitcoin ETFs recorded inflows of 4,349.7 BTC during the past week, valued at approximately $423.6 million at the current market price. This figure is nearly double the 2,250 BTC that were mined during the same period, signaling a shift in the market dynamics.

Arcane Research의 최신 데이터에 따르면, 현물 비트코인 ETF는 지난 주 동안 4,349.7 BTC의 유입을 기록했으며, 이는 현재 시장 가격으로 약 4억 2,360만 달러에 달합니다. 이는 같은 기간 채굴된 2,250BTC의 거의 두 배에 달하는 수치로, 시장 역학의 변화를 예고합니다.

Spot Bitcoin ETFs offer institutional investors a straightforward way to gain exposure to Bitcoin without having to deal with the complexities of owning and securing the digital asset directly. These funds hold Bitcoin on behalf of investors, simplifying the process and providing access to a broader audience.

현물 비트코인 ETF는 기관 투자자에게 디지털 자산을 직접 소유하고 확보하는 복잡성을 처리할 필요 없이 비트코인에 노출될 수 있는 간단한 방법을 제공합니다. 이 펀드는 투자자를 대신하여 비트코인을 보유함으로써 프로세스를 단순화하고 더 많은 청중에게 접근을 제공합니다.

As the interest from institutional investors continues to grow, Bitcoin ETFs are becoming a primary vehicle for those seeking long-term exposure to the asset. The influx of Bitcoin into these ETFs highlights the widening gap between supply and demand.

기관 투자자들의 관심이 계속 높아지면서 비트코인 ETF는 자산에 대한 장기 노출을 원하는 사람들을 위한 주요 수단이 되고 있습니다. 이러한 ETF에 비트코인이 유입되면서 수요와 공급의 격차가 더욱 커지고 있습니다.

With Bitcoin’s total supply limited to 21 million, this growing institutional interest has created a strain on the market. As the ETFs absorb more Bitcoin than is being mined, the available supply for retail investors continues to dwindle. This situation could have long-term implications for Bitcoin’s liquidity and market stability.

비트코인의 총 공급량이 2,100만 개로 제한되면서 이러한 제도적 관심이 커지면서 시장에 부담이 생겼습니다. ETF가 채굴되는 비트코인보다 더 많은 비트코인을 흡수함에 따라 개인 투자자가 이용할 수 있는 공급량이 계속해서 줄어들고 있습니다. 이러한 상황은 비트코인의 유동성과 시장 안정성에 장기적인 영향을 미칠 수 있습니다.

In the past week, Bitcoin ETFs absorbed more than 4,000 BTC, while miners produced just over 2,200 BTC in the same timeframe. This discrepancy signals a major shift in the way Bitcoin is being distributed. Miners, who have traditionally been the primary source of new Bitcoin, are now being outpaced by institutional demand.

지난 주 비트코인 ETF는 4,000 BTC 이상을 흡수한 반면, 채굴자들은 같은 기간에 2,200 BTC 이상을 생산했습니다. 이러한 불일치는 비트코인이 배포되는 방식에 큰 변화가 있음을 나타냅니다. 전통적으로 새로운 비트코인의 주요 원천이었던 채굴자들은 이제 기관의 수요에 의해 앞지르고 있습니다.

This trend is especially noteworthy because it coincides with the aftermath of the recent Bitcoin halving event, which reduced miners’ rewards for processing transactions. Together, these factors are putting a squeeze on the available Bitcoin supply.

이러한 추세는 거래 처리에 대한 채굴자의 보상이 감소한 최근 비트코인 반감기 사건의 여파와 일치하기 때문에 특히 주목할 만합니다. 이러한 요인들이 함께 사용 가능한 비트코인 공급을 압박하고 있습니다.

The reduced miner rewards and increasing institutional demand have resulted in a tighter Bitcoin supply. As a consequence, market liquidity is being squeezed, making Bitcoin’s price more sensitive to large purchases and sales. The current imbalance between ETF inflows and miner production is creating a situation where institutional investors hold a larger share of the available Bitcoin supply than ever before.

채굴자 보상 감소와 제도적 수요 증가로 인해 비트코인 공급이 더욱 부족해졌습니다. 결과적으로 시장 유동성이 압박되어 비트코인 가격이 대규모 구매 및 판매에 더욱 민감해졌습니다. 현재 ETF 유입과 채굴자 생산 사이의 불균형으로 인해 기관 투자자가 이전보다 사용 가능한 비트코인 공급량에서 더 큰 비중을 차지하는 상황이 조성되고 있습니다.

The growing role of institutional investors in Bitcoin’s market introduces both opportunities and risks. On the one hand, institutional involvement lends Bitcoin greater legitimacy, reinforcing its status as a store of value and a potential hedge against inflation.

비트코인 시장에서 기관 투자자의 역할이 커지면서 기회와 위험이 모두 발생합니다. 한편으로, 기관의 참여는 비트코인에 더 큰 합법성을 부여하여 가치 저장 수단이자 인플레이션에 대한 잠재적 헤지 수단으로서의 지위를 강화합니다.

The influx of institutional capital, particularly through Bitcoin ETFs, signals that large investors are confident in Bitcoin’s long-term prospects. However, this shift also raises concerns about the stability of the market.

특히 비트코인 ETF를 통한 기관 자본의 유입은 대규모 투자자들이 비트코인의 장기적인 전망을 확신하고 있다는 신호입니다. 하지만 이러한 변화는 시장 안정성에 대한 우려도 낳고 있다.

As Bitcoin becomes more concentrated in the hands of institutional investors, the potential for increased volatility grows. With fewer retail investors holding significant portions of Bitcoin, large sell-offs by institutional players could lead to sharp price declines. This makes the market more susceptible to sudden swings in price, depending on the actions of a relatively small group of large holders.

비트코인이 기관 투자자의 손에 더욱 집중됨에 따라 변동성이 증가할 가능성이 커집니다. 비트코인의 상당 부분을 보유하고 있는 소매 투자자가 줄어들면서 기관 플레이어의 대규모 매도는 급격한 가격 하락으로 이어질 수 있습니다. 이로 인해 상대적으로 작은 규모의 대규모 보유자 그룹의 행동에 따라 시장이 갑작스러운 가격 변동에 더 취약해집니다.

Moreover, the dominance of institutional demand could further limit the liquidity available to retail investors. As Bitcoin is increasingly absorbed by ETFs, the available supply of Bitcoin for smaller investors could continue to diminish, making it harder for them to buy or sell without significantly affecting the price.

더욱이, 기관 수요의 지배는 개인 투자자가 이용할 수 있는 유동성을 더욱 제한할 수 있습니다. 비트코인이 ETF에 점점 더 흡수됨에 따라 소규모 투자자가 이용할 수 있는 비트코인 공급량이 계속 줄어들 수 있으며, 이로 인해 가격에 큰 영향을 주지 않고 구매하거나 판매하는 것이 더 어려워질 수 있습니다.

The market is now pivoting away from the era of retail-driven price discovery and FOMO-fueled rallies, transitioning towards a landscape where institutional capital and long-term value propositions will play a more dominant role in shaping Bitcoin’s price trajectory.

이제 시장은 소매 중심의 가격 발견 및 FOMO에 의한 랠리 시대에서 벗어나 기관 자본과 장기적인 가치 제안이 비트코인의 가격 궤도를 형성하는 데 더 지배적인 역할을 하는 환경으로 전환하고 있습니다.

As Bitcoin continues to evolve from a speculative asset to a more widely accepted store of value, the market is becoming more reliant on institutional capital. This shift is changing the way Bitcoin’s price is determined.

비트코인이 투기적 자산에서 보다 널리 받아들여지는 가치 저장 수단으로 계속 발전함에 따라 시장은 기관 자본에 더욱 의존하고 있습니다. 이러한 변화는 비트코인 가격이 결정되는 방식을 변화시키고 있습니다.

Institutional investors, with their large capital reserves, are now the primary drivers of price movements, which means Bitcoin’s market is becoming more sensitive to changes in institutional sentiment.

대규모 자본 보유량을 보유한 기관 투자자가 이제 가격 변동의 주요 동인이 되었습니다. 이는 비트코인 시장이 기관 정서의 변화에 더욱 민감해지고 있음을 의미합니다.

This increasing reliance on institutional demand presents both challenges and opportunities. On the one hand, the growing institutional presence could lead to more stable, long-term growth for Bitcoin. On the other hand, the potential for increased volatility and price manipulation due to the concentration of holdings in the hands of a few large investors is a real concern.

제도적 요구에 대한 의존도가 높아지면서 도전과 기회도 함께 제시됩니다. 한편으로, 제도적 존재감의 증가는 비트코인의 보다 안정적이고 장기적인 성장으로 이어질 수 있습니다. 반면, 소수의 대규모 투자자에게 지분이 집중됨에 따라 변동성이 증가하고 가격 조작이 발생할 가능성이 실질적인 우려 사항입니다.

부인 성명:info@kdj.com

The information provided is not trading advice. kdj.com does not assume any responsibility for any investments made based on the information provided in this article. Cryptocurrencies are highly volatile and it is highly recommended that you invest with caution after thorough research!

If you believe that the content used on this website infringes your copyright, please contact us immediately (info@kdj.com) and we will delete it promptly.

-

-

-

-

-

-

-

-

- XYZ: PEPE 및 SHIB보다 뛰어난 성능을 목표로 하는 새로운 Meme 코인 헤비급

- 2024-12-23 23:35:02

-

- 디지털 화폐의 미래에 대해 마이크로소프트를 소개한 비트코인 극대주의자 마이클 세일러(Michael Saylor)

- 2024-12-23 23:25:02

- 이자형