-

Bitcoin

Bitcoin $84,503.4056

-2.58% -

Ethereum

Ethereum $2,304.6966

-4.85% -

Tether USDt

Tether USDt $0.9989

0.00% -

XRP

XRP $2.1761

-1.79% -

BNB

BNB $599.6426

-2.15% -

Solana

Solana $132.3748

-6.38% -

USDC

USDC $0.9997

-0.01% -

Dogecoin

Dogecoin $0.1988

-2.77% -

Cardano

Cardano $0.6428

-2.71% -

TRON

TRON $0.2231

-1.28% -

Chainlink

Chainlink $14.8527

-0.08% -

Litecoin

Litecoin $122.9520

10.37% -

Avalanche

Avalanche $21.2944

-0.26% -

Sui

Sui $2.8085

0.05% -

Stellar

Stellar $0.2817

-0.30% -

Toncoin

Toncoin $3.4259

-1.83% -

UNUS SED LEO

UNUS SED LEO $8.9448

0.19% -

Shiba Inu

Shiba Inu $0.0...01393

0.74% -

Hedera

Hedera $0.1902

1.87% -

Polkadot

Polkadot $4.7047

4.09% -

MANTRA

MANTRA $7.2622

-4.68% -

Hyperliquid

Hyperliquid $19.1496

0.77% -

Ethena USDe

Ethena USDe $0.9990

0.00% -

Bitcoin Cash

Bitcoin Cash $288.0190

0.85% -

Dai

Dai $0.9996

0.00% -

Bitget Token

Bitget Token $3.9434

-6.74% -

Uniswap

Uniswap $7.7571

-4.36% -

Monero

Monero $213.8233

-0.15% -

NEAR Protocol

NEAR Protocol $2.9249

1.33% -

Pepe

Pepe $0.0...07947

-1.79%

ビットコインETFの保持構造は何ですか?

ビットコインETFは、複雑さのために直接的なビットコインの所有権を回避します。代わりに、先物契約、鉱業会社への投資、または露出を得るための信頼構造を使用して、各方法は独自のリスクとさまざまな透明レベルを示します。

2025/02/26 19:42

ビットコインETFの保持構造は何ですか?

キーポイント:

- ビットコインETFは、従来のETFとは異なり、さまざまなメカニズムを通じてビットコインを間接的に保持します。ビットコインの直接的な所有権は、規制上のハードルと運用上の複雑さのために、しばしば非現実的です。

- 正確な保持構造は、ETFの投資戦略、下で動作する管轄権、および採用されているカストディアンによって大きく異なります。

- 一般的な方法には、物理的に定着したビットコイン先物契約、株式公開企業の株式を大幅にビットコイン保有する株式、または基礎となるビットコインを保持する信頼構造を通じて、ビットコインを間接的に保持することが含まれます。

- 保有構造の透明性とセキュリティは、投資家にとって重要な考慮事項であり、ETFの目論見書と関連する文書の慎重な精査を要求します。

- 規制の枠組みは、許可された保持構造に大きく影響し、さまざまな国で居住するETF間の変動につながります。

ビットコインETF保持構造の理解:詳細な調査

ビットコインETFの保持構造は、投資前に理解するための重要な側面です。容易に取引可能な株式または債券に投資する従来のETFとは異なり、ビットコインETFは、分散型デジタル資産としてのビットコインの固有の性質のために、独自の課題に直面しています。 ETF自体によるビットコインの直接所有権は、多くの運用上および規制の複雑さを提示します。したがって、ほとんどのビットコインETFは間接保持構造を利用しており、それぞれに独自の利点と短所があります。これらの構造の複雑さを掘り下げましょう。

- 先物契約を通じてビットコインを保持する:

多くのビットコインETFは、ビットコイン先物契約に投資することにより、ビットコインの価格の動きにさらされることを選択しています。これらの契約により、購入者は、将来の日付に所定の価格で指定された量のビットコインを購入する必要があります。このアプローチは、ビットコインの直接的な管理を回避し、規制のコンプライアンスと運用管理を簡素化します。ただし、カウンターパーティリスクを導入します。これは、先物契約を販売するエンティティがデフォルトである可能性があるリスクです。 ETFの成功は、カウンターパーティの信頼性に関連しており、先物契約の価格の動きはビットコインのスポット価格を完全に反映していない場合があります。さらに、先物契約を越えて(契約に有効期限があるため)、コストと潜在的な追跡エラーが導入されます。ロールオーバーのプロセスには、期限切れの契約を販売し、同時に後の有効期限とともに新しい契約を購入することが含まれます。このローリングプロセスは複雑であり、滑りや取引コストの可能性を導入し、基礎となるビットコインの価格に比べてETFのパフォーマンスに影響を与えます。さらに、先物契約が取引されている交換の選択は、他の取引所と比較して流動性と潜在的な価格の矛盾に影響を与えます。保持構造のこの側面は、ETFによって選択された交換と、エラーの追跡と全体的なパフォーマンスへの影響を慎重に分析する必要があります。最後に、先物市場の規制の精査と規制環境の潜在的な変化は、ビットコインETF保有に対するこのアプローチの有効性と実行可能性に影響を与える可能性があります。

- ビットコイン鉱業会社への投資:

一部のビットコインETFは、ビットコインマイニングに従事している公開企業を通じてビットコインに間接的に投資しています。この戦略は、暗号通貨自体を直接保持することなく、ビットコインのエコシステムへの露出を提供します。このようなETFのパフォーマンスは、投資する鉱業会社の成功と結びついています。これは、エネルギーコスト、鉱業の難易度、規制環境などの要因の影響を受けます。このアプローチは、いくつかのリスク層を導入します。第一に、ETFのリターンは、ビットコインの価格だけでなく、選択した鉱業会社の運用効率と収益性にも依存しています。第二に、ビットコインの価格と鉱業会社のパフォーマンスとの相関関係は、必ずしも完璧ではありません。鉱業会社は、ビットコインの価格が上昇している場合でも、経済的困難を経験する可能性があります。第三に、ETF内で開催された鉱業会社の選択が重要であり、この特定のセクターへの暴露レベルを決定します。鉱業会社の多様化が不十分なポートフォリオは、ETFの全体的なパフォーマンスと市場の変動に対する回復力に大きな影響を与える可能性があります。最後に、ビットコインの価格の動きに直接さらされることが不足しているため、ビットコインの価格をより密接に追跡するETFと比較して、潜在的に低いリターンをもたらします。

- 信頼構造を通じてビットコインを保持します:

別の方法では、信頼構造を介してビットコインを保持することが含まれます。この構造には、多くの場合、ETFに代わってビットコインを保持する適格なカストディアンが含まれます。トラストは仲介者として機能し、ビットコインの安全なストレージと管理を保証します。このアプローチは、基礎となるビットコインホールディングがより容易に検証可能であるため、先物ベースのETFと比較してより大きな透明性を提供することを目的としています。ただし、透明性のレベルは、信頼の特定の構造と、それが順守する報告要件に依然として依存します。さらに、信託に保持されているビットコインのセキュリティは依然として重要な懸念事項です。 ETFの目論見書は、保険契約、サイバーセキュリティプロトコル、および盗難または損失に対するその他の保護手段など、管理者が採用したセキュリティ対策を明確に概説する必要があります。規制の変更がETFの業務とビットコインを安全に保持する能力に影響を与える可能性があるため、信頼構造自体を管理する規制環境も重要です。信託とカストディアンのサービスの管理に関連する料金は、ETFの全体的な費用、したがって投資家のリターンに直接影響します。

- 前例としてのグレイスケールビットコイントラスト(GBTC):

技術的にはETFではありませんが、グレースケールビットコイントラストは、ビットコインを保持している構造の関連する例として機能します。 GBTCはETFではなく、ビットコインホールディングの純資産価値(NAV)に対して大幅な割引で取引されており、真に効率的なビットコインETFを確立する際の違いと課題を強調していることに注意することが重要です。 GBTC構造とその歴史的パフォーマンスは、大規模なビットコイン保持構造の作成と管理に伴う複雑さと、そのような保有の評価に対する市場のダイナミクスの影響を示しています。 GBTCの構造とパフォーマンスを分析すると、成功したビットコインETFの構築に固有の課題と機会について貴重な洞察を提供できます。

FAQ:

Q:Bitcoin ETF投資に関連するリスクは何ですか?

A:リスクには、ビットコインの価格変動、規制当局の不確実性、ビットコイン(または関連資産)を保持するカストディアンに関連するセキュリティリスク、カウンターパーティリスク(特に先物ベースのETF)、および追跡エラー(ETFのパフォーマンスと違いの差が含まれます。基礎となるビットコイン価格)。特定のリスクは、ETFの保有構造と投資戦略によって異なります。

Q:ビットコインETFの保持構造の透明性をどのように判断できますか?

A:ETFの目論見書および関連する文書を慎重に確認します。カストディアン、ビットコイン(先物、信頼など)を保持するために使用される方法、および保有を検証するために採用された監査手順に関する詳細情報を探してください。透明性はETFによって大きく異なるため、比較分析をお勧めします。

Q:すべてのビットコインETFは同じですか?

A:いいえ。ビットコインETFは、投資戦略、保持構造、経費比、規制環境が大きく異なります。これらの違いを理解することは、情報に基づいた投資決定を行うために重要です。ビットコインのみに焦点を当てる人もいれば、他の暗号通貨や関連資産を組み込む人もいます。

Q:ビットコインETFにおけるカストディアンの役割は何ですか?

A:カストディアンは、ETFが保有するビットコイン(または関連資産)の安全なストレージと管理を担当する専門の機関です。彼らは、ETFの保有の安全性と完全性を確保するために重要です。評判の良い安全な管理者の選択は、盗難や損失のリスクを軽減するために重要です。カストディアンの運用手順とセキュリティプロトコルは、ETFに投資する前に厳密に検討する必要があります。

Q:ビットコインETF保有構造は、管轄区域間でどのように異なりますか?

A:規制の枠組みは、管轄区域間で大きく異なります。これらの違いは、許容される保持構造、規制の精査のレベル、およびビットコインETFの起動と管理に関連する全体的な運用の複雑さに影響します。一部の管轄区域は他の管轄区域よりも制限があり、境界内で動作するETFが利用できる構造を保持する選択を潜在的に制限する可能性があります。これらの管轄区域の変動を理解することは、投資家が異なる場所からのETFに関連するリスクと潜在的なリターンを評価するために重要です。

免責事項:info@kdj.com

提供される情報は取引に関するアドバイスではありません。 kdj.com は、この記事で提供される情報に基づいて行われた投資に対して一切の責任を負いません。暗号通貨は変動性が高いため、十分な調査を行った上で慎重に投資することを強くお勧めします。

このウェブサイトで使用されているコンテンツが著作権を侵害していると思われる場合は、直ちに当社 (info@kdj.com) までご連絡ください。速やかに削除させていただきます。

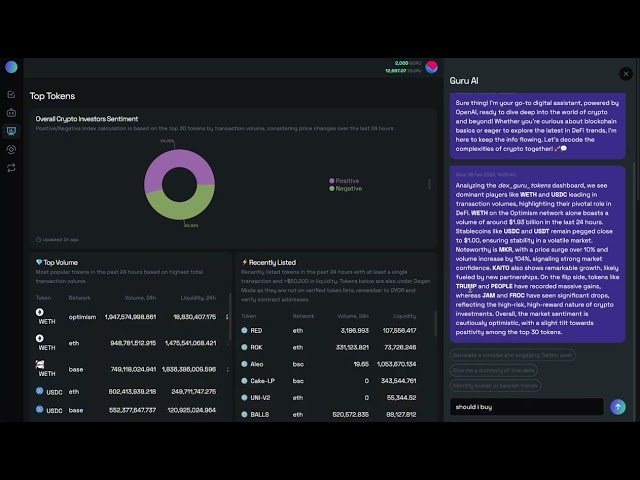

- MEXC Cryptocurrency Exchangeは合成ドルプロトコルEthenaに投資しています

- 2025-02-27 03:45:31

- dtxはボーナス段階でスカイロケットを交換します - 誇大広告を運転しているものは何ですか?

- 2025-02-27 03:45:31

- ビットコイン(BTC)の価格は主要なサポートレベルを下回り、最近の利益を一掃し、弱気の懸念を再燃させる

- 2025-02-27 03:45:31

- メタプラネットは、1300万ドル相当の135 btcを購入することにより、ビットコインリザーブを増やしました

- 2025-02-27 03:45:31

- この新しい安全な避難所にロードするためにソルを捨てる暗号クジラ

- 2025-02-27 03:45:31

- 大変な年の後、イーサリアムは爆発する態勢を整えています

- 2025-02-27 03:45:31

関連知識

ビットコインETFは、ビットコインのチェーン上のトランザクションボリュームに影響しますか?

2025-02-27 02:24:26

ビットコインETFは、ビットコインのチェーン上のトランザクションボリュームに影響しますか?キーポイント:ビットコインETFの承認は、ビットコインへの制度的投資を大幅に増加させる可能性があり、潜在的にオンチェーントランザクションの量が増加する可能性があります。これは、主に取引所を使用する可能性のある小売投資家とは異なり、機関投資家がさまざまな目的でオンチェーン取引を利用することが多いためです。ただし、オンチェーントランザクションのボリュームへの影響は、予想よりも直接的ではない場合があります。ビットコインETFを提供する規制された取引所での取引量の急増は、直接的なオンチェーン活動の増加を覆う可能性があります。多くの投資家は、交換ベースの取引の利便性と規制上のコンプライアンスを好むかもしれません。チェーン上...

ビットコインETFの保持構造は何ですか?

2025-02-26 19:42:18

ビットコインETFの保持構造は何ですか?キーポイント:ビットコインETFは、従来のETFとは異なり、さまざまなメカニズムを通じてビットコインを間接的に保持します。ビットコインの直接的な所有権は、規制上のハードルと運用上の複雑さのために、しばしば非現実的です。正確な保持構造は、ETFの投資戦略、下で動作する管轄権、および採用されているカストディアンによって大きく異なります。一般的な方法には、物理的に定着したビットコイン先物契約、株式公開企業の株式を大幅にビットコイン保有する株式、または基礎となるビットコインを保持する信頼構造を通じて、ビットコインを間接的に保持することが含まれます。保有構造の透明性とセキュリティは、投資家にとって重要な考慮事項であり、ETFの目論見書と関連する文書の慎重な精査を要求し...

ビットコインETFの収益源は何ですか?

2025-02-27 01:30:34

ビットコインETFの収益源は何ですか?キーポイント:ビットコインETFは、従来のETFとは異なり、基礎となる資産からの直接的な配当の支払いがありません。彼らの収益源は、主に管理手数料に由来し、潜在的には現金準備金で得られる利子から派生しています。管理手数料は、ビットコインETF収益の基礎です。これらの料金は、ETFの純資産価値(NAV)の割合として毎年請求されます。割合は、特定のETFとそのプロバイダーによって異なります。利息収入は、潜在的には小さいコンポーネントですが、ETFが保有する現金準備から生み出すことができます。これは、ETFの投資戦略と市場の状況を条件としています。規制のコンプライアンスと運用費用は、全体的な収益性、したがって、流通または再投資のために利用可能な収益に大きな影響を与えます。...

ビットコインETFはビットコインの供給不足につながりますか?

2025-02-26 22:49:04

ビットコインETFは、共有ビットコインの供給不足につながりますか?キーポイント:制度的需要の増加:ビットコインETFは、ビットコインへのかなりの機関投資を注ぎ込み、需要を高める可能性があります。供給の限られている: 2100万コインのビットコインの固定供給は、固有の希少性を生み出します。価格圧力:供給の限られたものと相まって需要の増加は、ビットコインの価格に上向きの圧力をかける可能性があります。供給の弾力性:ビットコインの供給への影響は、新しいビットコインが採掘されるレートと既存の保有者が販売する意欲によって異なります。流動性の懸念: ETFの承認は流動性を高める可能性がありますが、需要の突然の急増は、既存の交換の流動性に一時的に負担をかける可能性があります。規制の影響:ビットコインETFを取り巻く規...

ビットコインETFは、ビットコインの分散特性に影響しますか?

2025-02-27 01:36:48

ビットコインETFは、ビットコインの分散特性に影響しますか?キーポイント:ビットコインの分散型自然は、分散型台帳技術(ブロックチェーン)と中央制御の欠如に由来しています。ビットコインETFは、集中交換で取引されていますが、ビットコインブロックチェーン自体を直接変更しません。地方分権化に対するビットコインETFの影響は複雑であり、ETFの構造、市場の採用、規制監視など、いくつかの要因に依存します。 ETFを介した機関投資の増加は、ビットコインの価格と採用に間接的に影響を与える可能性がありますが、これは本質的にその地方分権化されたアーキテクチャを妥協するものではありません。 ETFに関連する拘留リスクと潜在的な規制獲得に関する懸念は有効ですが、これらのリスクは、ビットコインの分散型基礎の喪失と自動的に同等...

ビットコインETFのクリアリングメカニズムは何ですか?

2025-02-26 20:24:52

ビットコインETFのクリアリングメカニズムは何ですか?潜在的なビットコインETFの規制インフラストラクチャの複雑さを解きます。キーポイント:ビットコインETFのクリアリングメカニズムは、ビットコインのユニークな特性を処理するために適応した既存のインフラストラクチャに大きく依存します。このプロセスには、ETF発行者、カストディアンバンク、クリアリングハウス、および潜在的に専門化されたビットコインカストディアンなど、複数の当事者が関与します。特にマネーロンダリングアンチマネーロンダリング(AML)および知識顧客(KYC)ルールを中心に、規制のコンプライアンスは、クリアリングメカニズムの重要な要素になります。セキュリティと詐欺の防止が最重要であり、堅牢な技術ソリューションと厳格な監査プロセスが必要です。...

ビットコインETFは、ビットコインのチェーン上のトランザクションボリュームに影響しますか?

2025-02-27 02:24:26

ビットコインETFは、ビットコインのチェーン上のトランザクションボリュームに影響しますか?キーポイント:ビットコインETFの承認は、ビットコインへの制度的投資を大幅に増加させる可能性があり、潜在的にオンチェーントランザクションの量が増加する可能性があります。これは、主に取引所を使用する可能性のある小売投資家とは異なり、機関投資家がさまざまな目的でオンチェーン取引を利用することが多いためです。ただし、オンチェーントランザクションのボリュームへの影響は、予想よりも直接的ではない場合があります。ビットコインETFを提供する規制された取引所での取引量の急増は、直接的なオンチェーン活動の増加を覆う可能性があります。多くの投資家は、交換ベースの取引の利便性と規制上のコンプライアンスを好むかもしれません。チェーン上...

ビットコインETFの保持構造は何ですか?

2025-02-26 19:42:18

ビットコインETFの保持構造は何ですか?キーポイント:ビットコインETFは、従来のETFとは異なり、さまざまなメカニズムを通じてビットコインを間接的に保持します。ビットコインの直接的な所有権は、規制上のハードルと運用上の複雑さのために、しばしば非現実的です。正確な保持構造は、ETFの投資戦略、下で動作する管轄権、および採用されているカストディアンによって大きく異なります。一般的な方法には、物理的に定着したビットコイン先物契約、株式公開企業の株式を大幅にビットコイン保有する株式、または基礎となるビットコインを保持する信頼構造を通じて、ビットコインを間接的に保持することが含まれます。保有構造の透明性とセキュリティは、投資家にとって重要な考慮事項であり、ETFの目論見書と関連する文書の慎重な精査を要求し...

ビットコインETFの収益源は何ですか?

2025-02-27 01:30:34

ビットコインETFの収益源は何ですか?キーポイント:ビットコインETFは、従来のETFとは異なり、基礎となる資産からの直接的な配当の支払いがありません。彼らの収益源は、主に管理手数料に由来し、潜在的には現金準備金で得られる利子から派生しています。管理手数料は、ビットコインETF収益の基礎です。これらの料金は、ETFの純資産価値(NAV)の割合として毎年請求されます。割合は、特定のETFとそのプロバイダーによって異なります。利息収入は、潜在的には小さいコンポーネントですが、ETFが保有する現金準備から生み出すことができます。これは、ETFの投資戦略と市場の状況を条件としています。規制のコンプライアンスと運用費用は、全体的な収益性、したがって、流通または再投資のために利用可能な収益に大きな影響を与えます。...

ビットコインETFはビットコインの供給不足につながりますか?

2025-02-26 22:49:04

ビットコインETFは、共有ビットコインの供給不足につながりますか?キーポイント:制度的需要の増加:ビットコインETFは、ビットコインへのかなりの機関投資を注ぎ込み、需要を高める可能性があります。供給の限られている: 2100万コインのビットコインの固定供給は、固有の希少性を生み出します。価格圧力:供給の限られたものと相まって需要の増加は、ビットコインの価格に上向きの圧力をかける可能性があります。供給の弾力性:ビットコインの供給への影響は、新しいビットコインが採掘されるレートと既存の保有者が販売する意欲によって異なります。流動性の懸念: ETFの承認は流動性を高める可能性がありますが、需要の突然の急増は、既存の交換の流動性に一時的に負担をかける可能性があります。規制の影響:ビットコインETFを取り巻く規...

ビットコインETFは、ビットコインの分散特性に影響しますか?

2025-02-27 01:36:48

ビットコインETFは、ビットコインの分散特性に影響しますか?キーポイント:ビットコインの分散型自然は、分散型台帳技術(ブロックチェーン)と中央制御の欠如に由来しています。ビットコインETFは、集中交換で取引されていますが、ビットコインブロックチェーン自体を直接変更しません。地方分権化に対するビットコインETFの影響は複雑であり、ETFの構造、市場の採用、規制監視など、いくつかの要因に依存します。 ETFを介した機関投資の増加は、ビットコインの価格と採用に間接的に影響を与える可能性がありますが、これは本質的にその地方分権化されたアーキテクチャを妥協するものではありません。 ETFに関連する拘留リスクと潜在的な規制獲得に関する懸念は有効ですが、これらのリスクは、ビットコインの分散型基礎の喪失と自動的に同等...

ビットコインETFのクリアリングメカニズムは何ですか?

2025-02-26 20:24:52

ビットコインETFのクリアリングメカニズムは何ですか?潜在的なビットコインETFの規制インフラストラクチャの複雑さを解きます。キーポイント:ビットコインETFのクリアリングメカニズムは、ビットコインのユニークな特性を処理するために適応した既存のインフラストラクチャに大きく依存します。このプロセスには、ETF発行者、カストディアンバンク、クリアリングハウス、および潜在的に専門化されたビットコインカストディアンなど、複数の当事者が関与します。特にマネーロンダリングアンチマネーロンダリング(AML)および知識顧客(KYC)ルールを中心に、規制のコンプライアンスは、クリアリングメカニズムの重要な要素になります。セキュリティと詐欺の防止が最重要であり、堅牢な技術ソリューションと厳格な監査プロセスが必要です。...

すべての記事を見る